Las tendencias las lees en el blog. Las estrategias, dónde invertir, lo cuento a los amigos.

23 diciembre 2024

20 diciembre 2024

Europa

En crisis política allá por donde mires. Con una macro terrorífica y haciendo máximos sus bolsas. Teniendo que bajar los tipos atropelladamente para tratar de que vuelva el crecimiento. Y sin líder alguno:

¿Quién tirará de la economía europea?

Con una población envejecida y declinante, a Europa no le queda más remedio que apostar por aumentar su productividad para seguir creciendo

Cuando Mario Draghi presentó su informe en Bruselas el 9 de septiembre la idea era mejorar la competitividad europea, pero se le olvidó insistir en la necesidad de, mientras tanto, seguir creciendo. En 2024 el PIB de la eurozona aumentará apenas un 0,8%, una cifra que palidece frente al 2,8 estadounidense. Lo más grave es que este mal comportamiento de la eurozona se debe a la debilidad de las principales economías: Alemania, que no crecerá en 2024; Italia, que solo lo hará un 0,7%; Francia, cuyo PIB aumentará apenas un 1,1%; o Países Bajos, con un crecimiento del 0,6%. Tan solo se salva España, con un envidiable 2,1%.

De Alemania ya hablamos el otro día. Su grave declive industrial se debe a al menos cuatro elementos: la apuesta equivocada de sus líderes políticos al promover una estrecha relación de la industria alemana con China, como proveedora de inputs y minerales esenciales, y con Rusia, como suministradora de gas; la mala gestión empresarial, con los escándalos de las emisiones de Volkswagen o el contable de Wirecard o malas decisiones estratégicas como la apuesta por el vehículo híbrido cuando ya estaba claro que el futuro del mercado del automóvil era eléctrico; la falta de inversión, limitada por el lado público por el freno constitucional a la deuda; y el pesado marco regulatorio y fiscal, que perjudica la competitividad. Las elecciones del 23 de febrero añaden incertidumbre a la ecuación, ya que un gobierno débil o un bloqueo político impedirían acometer la necesaria y urgente reestructuración de la economía alemana.

Francia, por su parte, tiene un serio problema presupuestario, con un déficit que rebasará el 6% en 2024 y se situará como el más alto de la Unión Europea y una deuda pública que supera el 110% del PIB, lo que, unido al débil crecimiento, plantea serios problemas de sostenibilidad. La prima de riesgo francesa está ya en torno a los 80 puntos básicos, una cifra no exagerada, pero que no se ve desde la crisis financiera. Por otro lado, conviene recordar que Francia está sujeta desde julio de 2024 a un Procedimiento de Déficit Excesivo, en el marco de las nuevas reglas fiscales europeas, lo que obligaría a tomar duras medidas presupuestarias, algo que no parece fácil en el actual contexto político, tras la caída del gobierno de Michel Barnier y su sustitución por François Bayrou, con un presidente Macron más débil que nunca.

En cuanto a Italia, su fragilidad es aún más estructural. Para 2024 se prevé un déficit del 4% y una deuda pública del 137%, pero lo verdaderamente grave es que el crecimiento medio del PIB de Italia en la última década ha sido de apenas un 0.8%, fruto de una baja productividad (por la débil inversión, limitada por la escasa capacidad fiscal, y la pesada regulación y fiscalidad) y una reducción de la población de más de 1.3 millones de personas (por la baja fertilidad, la escasa participación femenina en el mercado de trabajo y la emigración anual de más de 100.000 italianos).

Aún persisten algunos elementos negativos en la economía española como la baja productividad, la reducida inversión y la ausencia de reformas estructurales en ámbitos tan importantes como el fiscal

¿Cabría pensar entonces que el crecimiento de España es un ejemplo de solidez económica y financiera? No tan deprisa. Aunque resulta evidente que hay factores sobresalientes de la economía española, como el extraordinario comportamiento del sector exterior (especialmente en servicios no turísticos), una gran parte del crecimiento español se explica por el fuerte incremento reciente de la población. Por desgracia, aún persisten algunos elementos negativos en la economía española como la baja productividad, la reducida inversión y la ausencia de reformas estructurales en ámbitos tan importantes como el fiscal. En un contexto de incertidumbre comercial como el actual, conviene ser prudentes y estar preparados para posibles sobresaltos.

En este contexto, hay que aprovechar cualquier oportunidad para aumentar el tamaño del mercado y generar oportunidades de negocio. Por eso no se entiende el rechazo de algunos países al Acuerdo UE-Mercosur (más allá de la sempiterna oposición francesa), una de las pocas buenas noticias económicas y geopolíticas de los últimos años.

Con una población envejecida y declinante, a Europa no le queda más remedio que apostar por aumentar su productividad para seguir creciendo, y eso requiere ambición para profundizar en el mercado único, incluidos los mercados de capitales, simplificar la carga regulatoria y seguir abriéndose al exterior. Con la locomotora alemana averiada y sin alternativas potentes, pensar que los problemas de Europa se van a solucionar sin aunar fuerzas no deja de ser una idea peligro

Así estamos. España la mejor:

Y lo cachondo de la historia de la UE es quién paga y quién recibe:

Menudo invento se hizo para que los del Norte vendieran más a los del Sur…, y después a los demás países tipo Polonia. Raya que Luxemburgo cobre y no pague…

Abrazos,

PD: Ahora que va a nacer el Señor, no olvides que Dios también quiere que le cuentes de todas tus alegrías cuando hagas oración. No es solo pedir y pedir, es tenerlo como un amigo que sepa las cosas buenas que nos pasan.

19 diciembre 2024

la FED tumba a los mercados

La Fed recorta los tipos en 25 puntos básicos, pero eleva el pronóstico de inflación.

La Fed redujo su perspectiva de recortes de tasas de 3 a 2 en 2025 y elevó las expectativas de inflación del 2,1% al 2,5%.La inflación ha vuelto…

Han bajado los tipos 100 pb, del 5,5% al 4,5%. Y se ha reducido mucho el balance de la FED, lo que implica que, en un mercado movido por oferta y demanda, ésta última se ha desplomado…

Por esto y por la inflación futura, los bonos a largo plazo regular:

Euro is heading toward parity w/the Dollar. After Fed's "hawkish cut," the Euro has dropped below $1.04. The interest rate gap between Eurozone and the US is expected to grow even wider.

As shown in the Federal Reserve's latest "dot plot" (below), there is a notable dispersion in views among Fed officials regarding how the policy rate will evolve from here.

This is part of a bigger problem -- namely, the consistent absence of a strategic anchoring for policy formulation.

Abrazos,

PD: A ojos humanos, aquella noche en Belén podría dar motivos para la desesperanza. Jesús nació rodeado de soledad, pobreza y frío; sin honores y sin comodidades: únicamente acogido por el cuidado amoroso de María y José, y el saludo de unos pastores. Sin embargo, Dios quiso entrar así en la historia humana. Y es en medio de esa fragilidad en donde se esconde la promesa de un futuro esperanzador. El nacimiento de Jesús transforma la oscuridad en luz, nos ofrece compañía y consuelo, nos indica dónde está la verdadera riqueza.

18 diciembre 2024

cómo medir el bienestar económico

No sirve el PIB. La gente tiene la percepción de que estamos peor que antes, a pesar del buen PIB que tenemos. Y como consecuencia, se consume menos… Interesante lo que ha publicado el Banco de España:

Más allá del PIB: cómo medir el bienestar económico

Gabriel Quirós Romero

El PIB o la renta per cápita son usados a menudo como sinónimos de bienestar, pero este concepto es más amplio y complejo. La evolución económica y social de las últimas décadas hace cada vez más evidente la necesidad de complementar el PIB con otros indicadores para cuantificar nuestro nivel de bienestar, aunque resulta difícil concretar cuáles serían tales indicadores y cómo medirlos de manera precisa.

Los analistas y los medios de comunicación hablan continuamente del Producto Interior Bruto (PIB) y su crecimiento. Todos entendemos que a mayor PIB, mejor estaremos. Pero, ¿hasta qué punto esta variable refleja nuestro “bienestar”? El PIB es, en realidad, una medida de actividad económica. Usarlo como indicador de bienestar económico tiene limitaciones y resulta impreciso. Esta entrada explica las diferencias básicas entre PIB, bienestar económico y bienestar en general, y cuáles son los indicadores adicionales para medir estos dos últimos conceptos. También muestra cómo varía la posición relativa de España en una comparación internacional, según se use uno u otro indicador.

El PIB mide el valor monetario de la producción de bienes y servicios en un territorio. Se puede definir, alternativamente, como:

+la suma del consumo, la inversión y las exportaciones netas (exportaciones menos importaciones), o

+la suma de la producción de todas las empresas del país, o

+la suma de las rentas (salarios, beneficios, etc.) de los agentes económicos.

El PIB y la renta per cápita, es decir, el ingreso por habitante, son medidas muy utilizadas para medir el desarrollo económico de un país (gráfico 1). De acuerdo con estas métricas, España se sitúa entre las 20 mayores economías del mundo y se considera un país de ingreso alto

Gráfico 1

EVOLUCIÓN DEL NIVEL DEL PIB Y DE LA RENTA PER CÁPITA EN ESPAÑA Y OTROS PAÍSES. 2000-2023

FUENTE: FMI, World Economic Outlook, abril de 2024.

NOTAS: Las cifras están expresadas en Paridad de Poder de Compra (PPP) en dólares ($). La diferencia entre la evolución del PIB y el PIB o renta per cápita viene dada por la evolución demográfica. En casos de alto crecimiento de la población, como la India, la diferencia en el perfil de evolución de ambas variables puede ser notable.

Del PIB a las medidas de bienestar

El PIB tiene importantes carencias cuando se usa como medida del bienestar, que es un concepto mucho más amplio y complejo, pues éste se refiere a aquellos aspectos que contribuyen a la calidad de vida de la sociedad en su conjunto.

El bienestar se refiere a la calidad de vida. El PIB es un indicador de la actividad económica. Cuando se usa para aproximar el bienestar, se hacen evidentes sus carencias

Tales limitaciones son conocidas desde hace tiempo. Ya hacia el final de la prodigiosa fase de crecimiento económico de la posguerra mundial, en 1973, William Nordhaus y James Tobin, ambos premios Nobel, criticaron el concepto y medición del crecimiento a partir del PIB en Is Growth Obsolete?

Más de tres décadas después, en 2009, la Comisión Stiglitz –otro premio Nobel– recomendó en su informe Beyond GDP

+El Bienestar Económico (economic welfare, en inglés). A pesar de la importancia del concepto, no existe una definición consensuada de bienestar económico. Para medirlo, habitualmente se considera, además del PIB y de diversos elementos de las cuentas nacionales (como el consumo y la renta disponible), otros conceptos como la educación y la distribución de la renta. En efecto, estos aspectos no están incluidos en el PIB pero, indudablemente, son críticos para el bienestar económico de un país. Así, por ejemplo, cuando la desigualdad de la renta es grande (una situación que es frecuente en países en vías de desarrollo y con poca redistribución), el bienestar económico agregado de la sociedad tiende a ser menor.

+El Bienestar (well-being en inglés) es un concepto aún menos concreto que el de bienestar económico, y está aún más abierto a discusión, pues depende de las preferencias sociales y culturales. Como se ilustra en el esquema 1, suele incluir una larga y variable lista de dimensiones adicionales, como la salud, el medio ambiente, la seguridad o la calidad de las instituciones. Incluso la felicidad ha llegado a incluirse bajo este concepto.

Esquema 1

DEL PIB AL BIENESTAR. AMPLITUD FRENTE A PRECISIÓN Y CONSENSO

FUENTE: Quirós y Reinsdorf (2020).

NOTAS:

-Los círculos concéntricos indican distintos perímetros y conceptos de bienestar. Los elementos dentro de cada círculo detallan algunos de los indicadores para medir cada concepto.

-El PIB es un indicador dentro de las Cuentas Nacionales. El Bienestar Económico incluye el PIB, junto a otros indicadores de las cuentas nacionales y algunos adicionales. La medición del Bienestar general incluye, además, otros conceptos.

-Cuanto más amplio es el concepto a medir, menos precisos son los indicadores y el consenso sobre las medidas.

Cuando se consideran estos conceptos más amplios, España –como otros países europeos– escala posiciones en la clasificación global. Así lo refleja el gráfico 2, que muestra nuestra posición en el Índice de Desarrollo Humano

Gráfico 2

LA POSICIÓN DE ESPAÑA EN TÉRMINOS DE BIENESTAR ES MEJOR QUE EN TÉRMINOS DE RENTA PER CÁPITA

FUENTE: Índice Desarrollo Humano

NOTAS: El IDH agrega distintos tipos de indicadores en tres dimensiones: nivel de vida, educación y salud y nivel de vida. La renta per capita (más concretamente el ingreso nacional neto) es el indicador del nivel de vida; los años esperados de escolarización se toman como indicador de nivel educativo; y la esperanza de vida al nacer como indicador de salud. El Índice Desarrollo Humano es una media geométrica de los indicadores utilizados. El resultado es un ranking que se debe usar con cautela.

Retos de medición y presentación

Cuanto más nos alejamos del concepto del PIB, más complejo resulta definir y cuantificar el bienestar. Es lógico: frente a la “objetividad” del PIB y los precios de mercado, ¿cómo medir el bienestar de la sociedad cuando hay tantos elementos, y tan heterogéneos, que lo determinan?

Definir y cuantificar el bienestar resulta complejo, ya que abarca elementos heterogéneos y difíciles de medir

De hecho, la propia medición del PIB tiene sus dificultades. En tal medición, el precio de los bienes y servicios juega un papel crítico. Pero los precios reflejan, en muchos casos, la escasez de unos bienes con relación a otros, y no necesariamente su contribución al bienestar. Por ejemplo, a pesar de que sin agua no hay vida, el precio del agua es mucho menor que el de los diamantes, ya que estos últimos son, en términos relativos, muy escasos. Por lo tanto, la aportación del agua al PIB es muy baja y la de los diamantes muy alta, con relación al bienestar que generan (esquema 2).

Esquema 2

EL PRECIO DEL AGUA Y EL DE LOS DIAMANTES NO REFLEJAN SU VALOR EN TÉRMINOS DE BIENESTAR

FUENTE: Reinsdorf y Quirós (2020).

NOTAS: La balanza ilustra la comparación entre el agua y los diamantes, según se midan en términos de bienestar o PIB: el agua es fundamental para el bienestar pero aporta poco al PIB, al contrario que los diamantes. La razón es que los precios, que se usan para medir la contribución de un producto al PIB, están determinados en muchos casos por su escasez. Esto significa que los precios no necesariamente representan el valor que un bien, como el agua, aporta en términos de bienestar.

Además, la creciente digitalización económica y social añade desafíos adicionales a la estimación de los indicadores macroeconómicos y, más aún, de los relacionados con el bienestar. Por ejemplo, algunas plataformas digitales nos ofrecen el consumo de servicios “gratis”, como vídeos, redes sociales, comunicación o mensajería. Son transacciones fuera de mercado, gratuitas o sin precios explícitos, cuyo coste para el usuario es “sólo” la cesión de algunos datos personales.

Pero ¿ha aumentado su bienestar o el de su hogar el uso de dispositivos digitales y de las redes sociales? Es una pregunta para reflexionar. En cualquier caso, hay un considerable consenso entre los economistas que el efecto neto de la digitalización

Una cuestión adicional es cómo presentar las medidas de bienestar: ¿un indicador compuesto o un panel de indicadores complementarios?

El indicador compuesto más conocido es el Índice de Desarrollo Humano

Este problema no se da en los paneles de indicadores, puesto que éstos presentan la información de un modo desagregado. Sin embargo, la comunicación de dichos paneles es difícil para el público en general y suele requerir un conocimiento más detallado del tema.

En definitiva, el PIB es la medida más relevante para valorar la actividad económica, pero debe complementarse con otros indicadores para tratar de aproximar mejor el nivel de bienestar en la sociedad. En todo caso, debemos explicitar qué se entiende por bienestar y concretar sus distintas dimensiones. Se sigue trabajando en muchos frentes, pero la medición del bienestar está lejos de ser un asunto resuelto y mucho menos consensuado.

Abrazos,

PD: Hoy se celebra la Virgen de la Esperanza, la Virgen de la O, y la Virgen de la Macarena… Esta es la que más me gusta. Tengo a 4 Macarenas: mi mujer, mi hija mayor y dos nietas, con lo cual, hoy fiesta… En esto estamos, esperando que nos nazca el Señor de María:

¡O!

17 diciembre 2024

el drama de la vivienda

Como sabes, en 2008 empezó una fuerte bajada de precios de las viviendas que terminó en 2016. Desde entonces esto es lo que ha pasado:

El empresario critica las restricciones administrativas que frenan la construcción de viviendas protegidas y hace una propuesta para modificar lo que ocurre hasta ahora

El acceso a la vivienda sigue siendo uno de los temas más preocupantes en España, pero según el empresario José Elías, la solución podría estar más cerca de lo que parece. Durante su participación en B3tter Pódcast, Elías señaló que el problema de la vivienda es "solucionable simplemente con sentido común", subrayando que los altos costes no son tanto una cuestión técnica como de regulación administrativa.

Elías desglosó los costes de una vivienda y apuntó directamente al precio del terreno como el principal culpable. "Cuando tú pagas 4.000 o 5.000 euros por metro cuadrado, el impacto del terreno es de unos 3.000 euros", explicó. Además, indicó que otros gastos, como los de construcción, suelen rondar los 1.000 o 1.500 euros por metro cuadrado, mientras que permisos e impuestos agregan una carga adicional de aproximadamente 500 euros.

Elías criticó las políticas de vivienda de protección oficial, calificándolas de poco prácticas para los promotores. Según Elías, estas viviendas están reguladas para venderse a precios tan bajos que las constructoras acaban perdiendo dinero. "Si un piso solo se puede vender a 2.000 euros por metro cuadrado y el coste supera esa cantidad, ningún constructor lo va a hacer. Es así de simple", afirmó con contundencia.

Como ejemplo, mencionó que su propia empresa construye 400 viviendas de protección oficial al año, las cuales son sorteadas entre los interesados. Sin embargo, criticó duramente a las administraciones por imponer precios irreales que frenan la oferta de este tipo de viviendas. "Es absurdo que alguien en una administración decida poner un límite de precio sin considerar los costes reales", comentó.

Para Elías, el problema radica en la falta de coherencia en la toma de decisiones, algo que, según él, podría corregirse con mayor "sentido común". Propuso que los precios de las viviendas protegidas se ajusten a valores que permitan a los promotores obtener un margen razonable, incentivando así su construcción.

https://www.youtube.com/watch?v=pCoKhBDeY3M

Y la carga fiscal:

Cuando la realidad en España es terrorífica. No se hace nada para que se construyan casas nuevas que resten la presión de los precios:

Mira los datos ya que este es el problema:

Según los notarios:

Abrazos,

PD: La Sabiduría no se aprende en los libros. Es un don de Dios que hay que pedir, ya que sirve para mucho…:

16 diciembre 2024

Productividad

There is only one way to prosperity, hard work and higher productivity.

Many Europeans follow green socialist narratives and believe that they can build prosperity by redistribution of someone else’s work and wealth. One cannot multiple wealth by dividing it.

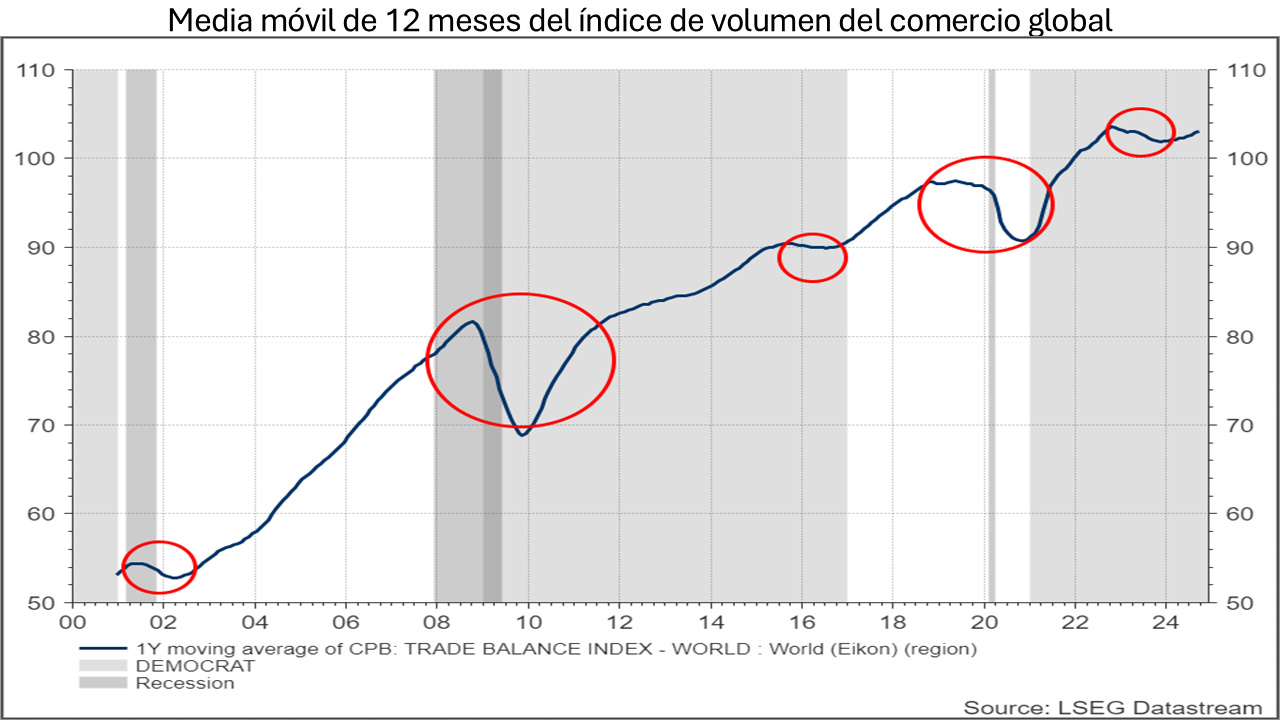

There is widening productivity gap between the US and Europe due to leisure versus money attitudes (black lines in the pic).

But the current size of the gap is due to two spikes in 2008 and 2020 (red circles).

Y hablando de productividad, China se ha comido el mercado de coches en dos décadas:

Abrazos,

PD: San Juan de la Cruz, que celebramos hace unos días, dijo: “El sentido de la vida consiste en aceptarla tal cual es”.

Estar a gusto con lo que te ha tocado y tratar de hacerle la vida más agradable a los demás. E intentar llevarte al cielo a los tuyos: familia y amigos…

13 diciembre 2024

mala inflación

Se publicó la inflación de EEUU: otro 0,3% mensual. Siguen atascados…

Y lo que más preocupa es la subyacente:

Shelter remains the largest contributor to CPI gains y/y by quite a lot.

Abrazos,

PD: Como dicen los economistas, es un win-win:

Estar con Cristo es un ganar-ganar

Porque serás feliz aquí en la Tierra y sobre todo en el Cielo

12 diciembre 2024

por goleada...

El mundo ha cambiado mucho estos años. Como era previsto, China ha ganado por goleada:

China has built up a formidable export-driven industrial machine in just two decades.

Chinese firms produce one third of world's manufacturing output

• China's manufacturing output is higher than that of all G7 economies - combined

• Despite oversupply, fixed asset investment in manufacturing could grow by 9% in 2024

Así queda la producción manufacturera:

Les ha barrido:

Y sus precios, la inflación, sigue a la baja:

Abrazos,

PD: Ayer me dejaron una nieta de 6 años que estaba mala. A pesar de su enfermedad, me adornó la casa con el Belén, el árbol y demás adornos. Estuvo entretenida. Es la maravilla: poder ver a los hijos de mis hijos. Y tratarles. Disfruté de lo lindo. Ojalá se pongan malos con mayor frecuencia…

11 diciembre 2024

Aranceles

Quizás no afecten demasiado:

¿De verdad afectarán los aranceles de Trump al comercio mundial?

La semana pasada se publicó el último dato de comercio global. Corresponde al mes de septiembre(siempre aparece con dos meses de retraso) en el que se produjo un disminución del 0,9% respecto al del mes de agosto, en el que había subido un 1,7%.

Comparado con el mes de septiembre del año 2023, el comercio global subió un 2,45%, lo que significa un retroceso respecto a la tasa anual del mes de agosto: 2,93%.

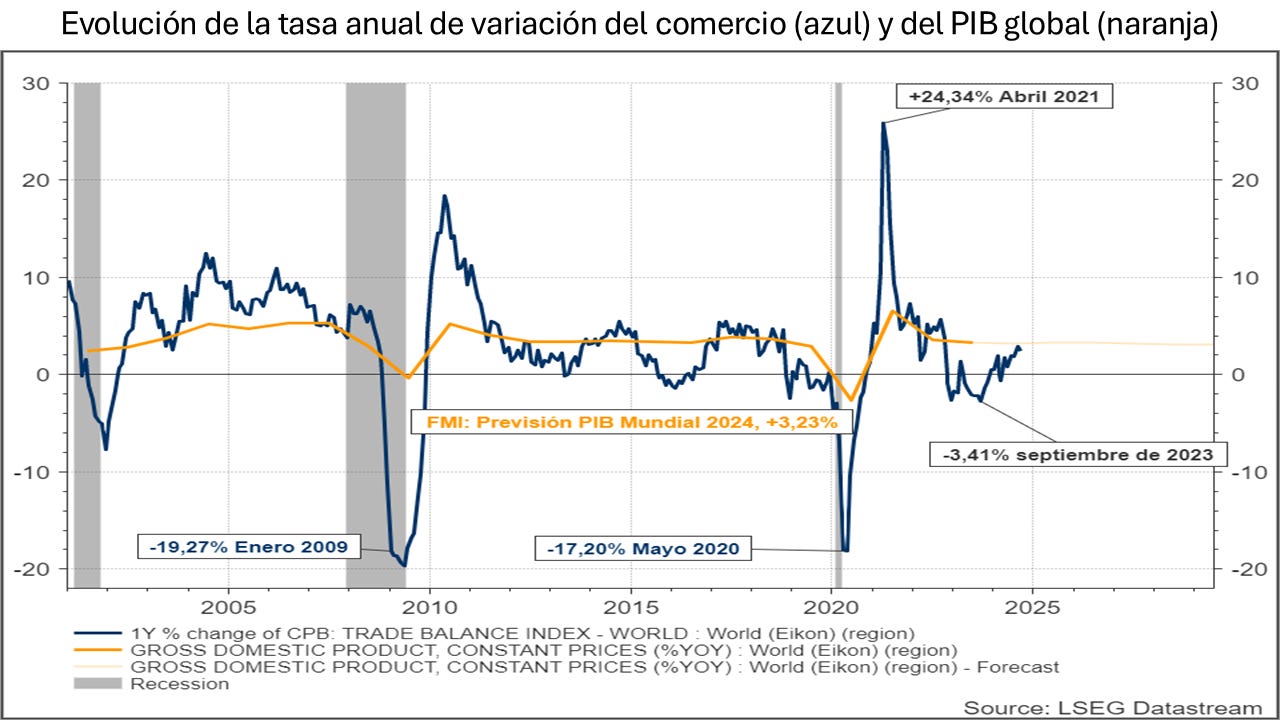

Su evolución mes a mes y en tasa anual desde 2001 puede verse en el Gráfico 1 de hoy (línea azul). La línea naranja representa la evolución de la tasa de variación porcentual del PIB mundial en el mimo período.

Es fácil ver que hasta la crisis financiera el comercio global crecía más que el PIB mundial. Después, aunque a veces uno ha crecido más que el otro y a veces ha sido al contrario, la mayor parte del tiempo el PIB ha crecido más que el comercio, lo que suele interpretarse como una señal de que la desglobalización ha avanzado.

La llegada de Donald Trump a la presidencia de EEUU está despertando los mismos (o, incluso, más) sentimientos de horror y consternación que ya causó en 2016. Entre ellos se sitúa la posibilidad de que el comercio global se vea muy perjudicado. Por eso conviene ver que sucedió durante su primer mandato, cosa que se puede apreciar en el Gráfico 2, en el que las zonas sombreadas representan tanto los períodos de Administración demócrata (primero con el final de Bill Clinton, después con Barak Obama y, finalmente, con Joe Biden) como las recesiones de 2001, 2009 y 2020.

Gráficos proporcionados por el Grupo de la Bolsa de Londres (LSEG)

La conclusión es que no puede haber conclusión en un sentido u otro.

Como se ve claramente, por las elipses en rojo (y por orden cronológico) la primera caída del comercio global se produjo con George W. Bush y fue motivada por la recesión de 2001; la segunda, muy fuerte, se produjo apenas iniciado el mandato de Bark Obama y también motivada por la recesión iniciada justo 12 meses antes de que ganara las elecciones presidenciales (aquí los políticos dirían que fue la herencia recibida… ;-)); la tercera, también dentro del mandato demócrata, coincidió con la fallida recesión de 2016-2017, los problemas económicos y cambiarios en China y una ralentización muy fuerte del crecimiento USA; la cuarta se produjo dentro del mandato de Donald Trump y estuvo motivada por la epidemia COVID-19, la recesión provocada por los confinamientos y la ruptura d la cadena de suministros; finalmente, la quinta caída(de un año de duración) ha tenido lugar durante el mandato de Joe Biden.

No hay nada en el Gráfico 2 que parezca exclusivo de las políticas de Donald Trump: los retrocesos del comercio global han repartido sus bendiciones entre tirios y troyanos y han estado condicionadas por la evolución de la economía mundial y sus diferentes vicisitudes.

Abrazos,

PD: El Adviento es el tiempo litúrgico que nos invita a prepararnos espiritualmente para la celebración del nacimiento de Jesús. Este periodo de espera y esperanza tiene un profundo significado, no solo a nivel personal, sino también en el contexto familiar. Vivir el Adviento en familia es una oportunidad única para fortalecer los lazos afectivos, compartir momentos de oración y reflexión, creando un ambiente de paz y amor en el hogar.

Es un tiempo para enseñar a los más jóvenes el verdadero sentido de la Navidad, más allá de los regalos materiales, centrando la atención en la llegada de Cristo y en los valores cristianos de esperanza, caridad y paz.

Además, al vivir el Adviento en familia, cada miembro tiene la oportunidad de experimentar el proceso de preparación y espera con los demás, creando recuerdos espirituales que perdurarán a lo largo de los años. Aquí los imperdibles para seguir viviendo el resto del Adviento en familia y con todo el sentido y propósito de este tiempo de reflexión y espera.

10 diciembre 2024

altas valoraciones en EEUU

Las acciones estadounidenses se negocian actualmente a más de 22 veces las ganancias futuras, frente a 14 veces las acciones internacionales, la brecha de valoración más amplia de la historia.

No importa cómo se mida, las acciones extranjeras se negocian a la mitad del valor de las acciones estadounidenses...

Sin embargo:

Los beneficios empresariales del resto del mundo han estado parcos…

Despite continued #optimism about earnings growth, the last two years has seen a massive valuation, expansion as earnings reality did not keep up with expectations and sentiment.

La relación precio/valor contable del SP 500 alcanza su nivel más alto desde marzo de 2000, el pico de la burbuja puntocom. Se tensan las valoraciones.

Aunque las valoraciones son extremas, los grandes bancos de inversión de EEUU siguen apostando por un año más de subidas (hoy está el SP500 en 6.052):

Abrazos,

PD: Estamos llenos de festividades de Nuestra Señora. Hoy Loreto, el 14 Guadalupe, el 18 la Esperanza… Todo el Adviento se centra en María. Festejamos hace poco como salió corriendo cuando en la Anunciación el ángel le dijo que su prima Isabel estaba esperando a pesar de su edad. María, ya embarazada, se hizo 150 kilómetros en un borrico para ayudar a la venida de Juan, el Bautista. Demostrando toda su humildad, no se quedó en Nazaret sabiendo que esperaba un Hijo de Dios, sino que se fue a servir, lo que haría toda la vida.

Esto es lo que hacemos los cristianos imitando a María: servir al que lo necesita. Estar atentos para poder servir. Siempre servir a los demás…

09 diciembre 2024

insostenibles las pensiones

Hay que buscarse la vida…

El gasto en pensiones es sostenible

En este trabajo se presentan dudas y consideraciones en relación con los escenarios de futuro relacionados con el empleo, con el PIB y con el peso relativo del gasto en pensiones del Informe sobre Envejecimiento 2024 de la Comisión Europea (AGEING REPORT -AR- 2024). Y, de acuerdo con ello, respecto a los cálculos que del informe se derivan en cuanto a la sostenibilidad del sistema de pensiones español.

I- Las implicaciones del informe AR y las dudas sobre su fiabilidad

El informe AR 2024 de la Comisión Europea expone los cálculos correspondientes al gasto en pensiones respecto al PIB para los países de la UE.

Los cálculos comprenden, asimismo, una estimación de los niveles de déficit que los sistemas de pensiones van a registrar entre 2022 y 2070 bajo los supuestos en los que se basa el informe, lo que incide en la evolución de la sostenibilidad de las finanzas públicas de cada uno de los Estados Miembros a lo largo de las próximas décadas.

Todos los cálculos se realizan a partir de escenarios demográficos y económicos desarrollados por una serie de Comités en los que participan altos funcionarios de la Comisión y de los ministerios (fundamentalmente los ministerios de economía) de los estados Miembros. El proceso de elaboración está presidido por una gran opacidad. Hasta el punto de que los escenarios se basan en la combinación de supuestos de evolución de todo un conjunto de variables insuficientemente justificados.

Como mostraremos en la segunda parte del artículo, algunos de esos supuestos resultan inconsistentes, discutibles o carecen de la debida justificación, pero dado que no se someten a escrutinio público resultan inamovibles. Y de ellos se deducen conclusiones acerca de la evolución de los sistemas de pensiones que, a la postre, tienen importantes consecuencias.

La Comisión Europea no puede determinar (aunque sin duda lo intenta), por falta de competencias para ello, cuáles son las reformas concretas que cada país debe, en su caso, realizar en el sistema de pensiones. Pero, sí puede exigir que el sistema de pensiones no incurra en déficits a lo largo del tiempo que puedan poner en peligro la sostenibilidad de las finanzas públicas a largo plazo.

Por lo tanto, la Comisión exige la adopción de medidas inmediatas en los sistemas de pensiones que cancelen, preferentemente mediante recortes en el gasto, o (con mayor desagrado) a través de incrementos de los ingresos, los déficits en los que se incurra en una senda de largo plazo de acuerdo con las proyecciones y estimaciones de su informe AR.

Esta es, en primer término, la razón de la importancia que se le otorga al AR: se trata de una estimación acerca de cómo se supone que evolucionará a lo largo de las próximas décadas el gasto en pensiones y su hipotético déficit. Y a partir de esa estimación, la Comisión y el Consejo europeos impondrán la necesidad de adoptar reformas por parte de los países miembros.

Las implicaciones y las limitaciones del AR

En este sentido hay que considerar que, en un Informe como el AR que se realiza para prever esa evolución durante los próximos cincuenta años (hasta 2070), los cálculos se basan en supuestos que, por buenos que fueran, están sometidos a una gran incertidumbre y a serias dudas sobre su cumplimiento a tan largo plazo. Pensemos, como simple referencia mental, lo que habría sido estimar con los datos del año 1970 la evolución de la economía española en la actualidad: muy probablemente cualquier parecido con la realidad habría sido pura coincidencia.

Prever en este momento tan alejado en el tiempo qué sucederá con el gasto en pensiones respecto al PIB a largo plazo, sea 2070 o 2050, es decir, sean cincuenta años o sean treinta, es una operación que hay que tomar con muchas reservas. Y todo ello depende de la suposición que se realice acerca de cómo evolucionarán las múltiples variables que intervienen en el cálculo a largo plazo del PIB y, en función de ello, se obtienen unos u otros resultados respecto al gasto en pensiones y a los ingresos.

Por un lado, el AR estima la evolución del conjunto del gasto nominal en pensiones a muy largo plazo, lo que depende de algunas variables cuyo comportamiento es más o menos conocido (aunque también de otras que aquí no se consideran y que se derivan nuevamente de supuestos sujetos a discusión), como la evolución del número de pensionistas. Este dato es bastante previsible porque las cohortes de personas que se jubilarán en los próximos treinta años se conocen con relativa exactitud debido a que ya se encuentran trabajando. Si bien a medida que nos alejamos de las próximas tres décadas, más allá de 2050, ese cálculo está de nuevo sujeto a importantes variaciones porque el tamaño de las generaciones siguientes después de ese límite temporal puede cambiar de forma sustancial de acuerdo con la evolución que se estime del empleo a partir de este momento.

Por otro lado, estimar el gasto en pensiones desde el punto de vista de la sostenibilidad de las finanzas públicas requiere calcular cómo será ese gasto en relación con el PIB del futuro. En este punto, ese cálculo se vuelve aún mucho más complejo e inestable, dependiendo del cumplimiento o no de muchos supuestos que van a afectar al tamaño y a la evolución del PIB a lo largo de las próximas décadas, como (entre otros, pero fundamentalmente) los que afectan al empleo y la productividad.

La suposición acerca de cómo evolucionará la productividad, de la que dependerá el crecimiento del PIB a lo largo del tiempo, y de este si el gasto en pensiones será mayor o menor como porcentaje del mismo, resulta enormemente complicada y las hipótesis con las que se calcula están sometidas a fuertes debates.

Otro tanto sucede con la evolución del empleo, de la que asimismo depende el crecimiento a lo largo del tiempo del PIB (y por lo tanto el valor respecto a este del gasto en pensiones). Se pueden imaginar distintos escenarios acerca de ello, cuya probabilidad de cumplimiento depende de la verosimilitud con la que se elaboren las hipótesis de las variables con las que se relaciona el empleo. Entre otras:

+La magnitud de los flujos migratorios a lo largo del tiempo, dada una determinada evolución del movimiento natural de la población.

+Lo anterior determina a su vez las hipótesis sobre la evolución de la población en edad de trabajar, que condiciona en gran medida (junto con la variación de las tasas de actividad) la evolución de la fuerza de trabajo (la oferta) a lo largo del tiempo.

+Finalmente, las dos variables anteriores (migraciones y población en edad de trabajar) determinan y condicionan, o limitan, las posibilidades de crecimiento del empleo a lo largo del tiempo, especialmente en un contexto como el que tendremos a lo largo de las próximas décadas en el que se producirán intensas salidas hacia la jubilación (alrededor de seis millones de personas de aquí a 2050), que reducirán, si no se compensan, el volumen total de empleo en España.

Se trata, pues, en el caso del empleo, de una variable básica, en realidad, determinante, para calcular el PIB y el peso mayor o menor sobre el mismo del gasto en pensiones. Esta variable está sujeta a un conjunto de supuestos encadenados de cuyas características y cumplimiento va a depender.

Al análisis de estos supuestos relacionados con el empleo y de sus características que contempla el AR 2024 se dedican estas líneas y las de la segunda parte del artículo. Cuyo objetivo, por lo tanto, es realizar una discusión, un test, sobre su verosimilitud y sobre las implicaciones de esos supuestos sobre el futuro del gasto estimado de pensiones respecto al PIB.

Hay dudas sobre la fiabilidad de los cálculos del AR acerca de la sostenibilidad del sistema de pensiones

En segundo término, la importancia que se confiere al AR está vinculada con el hecho de que se suelen utilizar sus cálculos como una aproximación para saber si los sistemas de pensiones existentes en los distintos países tendrán problemas de sostenibilidad o no a lo largo del tiempo.

Es claro que esta cuestión excede en sí misma de los objetivos y mandatos de los que dispone la Comisión Europea a la hora de realizar el AR, salvo en su derivada sobre la sostenibilidad de las finanzas públicas a largo plazo. Pero, también lo es que resulta inevitable esa utilización un tanto espuria del informe europeo en muchos países en los que, desde hace mucho tiempo, se viene instrumentalizando un importante debate público sobre si el sistema de pensiones es o no sostenible, como claramente sucede en el nuestro.

De forma que un resultado del AR que ponga de manifiesto que el sistema de pensiones incurrirá en altos niveles de gasto respecto al PIB y/o de déficit en algún momento futuro suele ser utilizado como una estimación “concreta” de que el sistema no resulta sostenible, o de que, en su caso, las reformas realizadas no garantizan su sostenibilidad.

Esta es la situación precisamente en la que nos encontramos en España, dado que la reforma para recortar las pensiones adoptada en 2013 ha sido suprimida por las reformas más recientes de 2021 y 2023, y ha sido sustituida por medidas de incremento de los ingresos del sistema de pensiones para compensar aquellos radicales recortes.

Los partidarios e impulsores de aquellos recortes insisten en que su supresión impide la sostenibilidad de las pensiones públicas y consideran que las previsiones del AR lo ponen de manifiesto.

Sin embargo, no parece que nos encontremos ante una evidencia indiscutible de ello. En primer lugar, porque (como intentaremos exponer en la publicación de la segunda parte) no parece que los datos del AR sean incuestionables, sino más bien todo lo contrario: hay serios interrogantes acerca de que pudieran estar basados en supuestos razonables y no en previsiones altamente discutibles.

En segundo lugar, porque, como también veremos, según el propio AR casi todos los países europeos incurrirán en déficits en sus sistemas de pensiones, y la mayoría superiores a los estimados para España, a lo largo del periodo que analiza el Informe europeo.

En efecto, en el punto cinco del apartado siguiente se expone (como podrán ver en la segunda parte), con datos del AR 2024 de la Comisión Europea, que de los 25 países considerados en esos cálculos, sólo tres no incurrirán en déficits (exceso de gasto respecto a las fuentes de financiación) en el periodo 2022-2070, de acuerdo con las estimaciones del informe europeo. Y en trece de los veinticuatro, es decir sin contar a España, los déficits serán mayores que el más alto estimado para nuestro país (que se produciría según esos cálculos en 2053), por lo que según estos datos nuestra situación se encontraría en una posición intermedia en el plano europeo.

Por último, nuestro análisis pone de manifiesto, aparte de todo lo dicho anteriormente, los efectos del gasto en pensiones respecto al PIB que se derivan de a) las nuevas previsiones del PIB español realizadas por la propia Comisión Europea (no contempladas de forma oficial en el AR 2024, que fue realizado con las precedentes), b) los datos del PIB revisados reiteradamente por el INE, c) el efecto arrastre, manteniendo todo lo demás igual, que esos cambios en los datos de partida de las proyecciones tienen –al alza- sobre las estimaciones del PIB futuro, ocasionando una caída considerable del porcentaje de gasto en pensiones.

II- Los supuestos en los que se basan los cálculos del AR 2024 resultan inconsistentes, discutibles o son injustificados

Como se ha mencionado, el objeto de estas notas es analizar los supuestos con los que para el caso español se calcula la evolución del gasto en pensiones respecto al PIB. Este análisis se circunscribe al periodo 2022-2050, dado que las reformas del sistema de pensiones recientemente aprobadas tienen un horizonte temporal que se sitúa en ese periodo.

Del análisis realizado de los supuestos considerados por el AR 2024 se constata que estos se basan fundamentalmente en los planteamientos siguientes, que afectan a la estimación del gasto en pensiones respecto al PIB a lo largo de ese periodo.

1-El empleo cae de forma estrepitosa (e inverosímil): deja de crecer a partir de 2028 y desciende de forma continuada hasta 2050

Desde 2022 hasta 2027 el empleo crece en unas doscientas mil personas por año y a partir del año siguiente su crecimiento se hunde hasta desaparecer por completo. Desde 2028 hasta 2050 la evolución anual del empleo se convierte en negativa, cayendo de forma acumulada desde los 21.200.000 de 2028 hasta los 19.900.000 en 2050. El empleo se contrae en 1,3 millones.

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

De los 27 años del periodo 2024-2050, en 20 de ellos caería el volumen de empleo. Se trata, por lo tanto, de un escenario de corte catastrófico (casi bélico) que, además, no se ha producido nunca antes en nuestra historia reciente.

Por otra parte, resulta especialmente extraño que se considere que, tras crecer en los primeros años (2022-2027), el empleo se reduzca luego de forma continuada y acumulativa hasta 2050.

Si comparamos el escenario de empleo del AR entre 2022 y 2050 con los datos reales observados en el periodo equivalente 1996-2022 (gráfico siguiente), se constata la incongruencia de las proyecciones realizadas en el informe europeo:

– Entre 1996 y 2022 (contabilizando en ese periodo tanto la crisis financiera como la pandemia), el crecimiento registrado del empleo en esos 22 años fue del 60%.

– En el escenario contemplado por el AR (2022-2050), tras un breve periodo de crecimiento del empleo en los primeros seis años, y un fuerte descenso a partir del séptimo año, se registra una evolución negativa en los años siguientes. De forma que el empleo en 2050 sería sustancialmente inferior al registrado en 2022.

Si la comparación se realiza con un escenario “poco optimista” (respecto a los datos reales 1996-2022), en el que se aplicara el supuesto de un crecimiento promedio anual del 1% entre 2022 y 2050, el empleo crecería en ese lapso temporal alrededor de la mitad de lo realmente registrado entre 1996-2022 (es decir, poco más de un 30%), pero muy superior (en torno a un 35% más) que el contemplado en el AR.

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

2-La estimada o supuesta caída de la población en edad de trabajar en el AR es la que arrastra al empleo:

La población en edad de trabajar (20-64 años) se hunde según el escenario del AR 2024 desde los 28.900.000 de 2022 hasta 25.850.000. Desde el máximo de 2027, el descenso hasta 2050 se eleva a tres millones seiscientas mil personas.

Dado que todas las variables que muestran las propensiones a participar en el mercado laboral y las que efectivamente trabajan (tasas de actividad y tasas de empleo, respectivamente) se miden en relación con la población en edad de trabajar, si esta no crece o, aún más, si se desploma (como prevé el AR), los incrementos de las tasas de participación laboral y de empleo que supone el AR no conllevarán un incremento de la oferta de trabajo que permita incrementar los niveles de empleo.

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

3-Los flujos migratorios estimados que se encuentran tras los supuestos del AR 2024 de la caída de la población en edad de trabajar y la caída del empleo:

El AR 2024 supone unos flujos migratorios netos anuales que, partiendo de las casi 700.000 personas (dato real de 2022), bajan a las 200.000 en 2027, estabilizándose en esa cifra hasta 2050 durante 23 años.

Esos flujos son los que determinan la caída ya señalada de la población en edad de trabajar del orden de tres millones de personas. Y a través de ello la caída constante del empleo desde 2028 hasta 2050.

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

Para mantener los niveles de 2022 de la población en edad de trabajar, los flujos migratorios previstos en el AR tendrían que alcanzar (al menos en el periodo 2036-2050) entre cuatrocientas y quinientas mil personas anuales, aun así inferiores a las registradas en 2022 y 2023 (como puede verse en el gráfico anterior).

De acuerdo con las proyecciones del AR el incremento acumulado de la migración neta entre 2022 y 2050 alcanzaría la nada despreciable cifra de 7,5 millones de personas. Pero, dado que eso queda por debajo de las necesidades para mantener la población en edad de trabajar en unos tres millones (gráfico siguiente) no se entiende cuál es la razón de que los flujos previstos en el AR contemplen una cifra inferior a la necesaria (diez millones y medio, en lugar de siete millones y medio) para sostener la población en edad de trabajar y permitir el crecimiento del empleo.

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

4-La inexplicable caída del empleo que prevé el AR arrastra a la baja el PIB, deprime la aportación de las cotizaciones sociales y eleva la estimación del gasto en pensiones:

Al reducirse, de acuerdo con los supuestos del AR, el empleo que creará la economía española y convertirlo en destrucción de empleo:

i. Se reduce a su vez, el PIB, por lo que el peso del gasto en pensiones aumenta respecto de un PIB más pequeño.

ii. Se reducen los ingresos por cotizaciones durante todo el periodo debido a que se está suponiendo que trabajarán menos personas.

iii. Y con ello, sólo por estos efectos, el sistema de pensiones tendría déficit en 2050 de 2,7 puntos del PIB (en lugar de un punto y medio o menos, dependiendo de la evolución de la productividad).

Fuente: Ageing Report, Comisión Europea, 2024, y elaboración propia.

Sin embargo, en el momento que se revisan hasta términos más razonables los supuestos de empleo, el aumento consiguiente del PIB hace que el gasto en pensiones en 2050 se rebaje considerablemente (gráfico anterior).

En efecto, con una estimación de la creación de empleo de un 1% anual en promedio (muy por debajo de lo registrado en el pasado cuarto de siglo como hemos visto, contando, recordemos, con las dos mayores crisis a las que se han enfrentado la economía europea y la española), el gasto en pensiones bajaría 4,3 puntos del PIB en 2050 respecto a lo estimado en el AR 2024.

Incluso si se corrige a la baja la estimación de crecimiento de la productividad del AR 2024, tomando como medida (lógicamente más reducida) los incrementos que el AR estima para los periodos de creación de empleo, el gasto en pensiones respecto al PIB en 2050 bajaría en todo caso 1,5 puntos porcentuales, del 17,3% al 15,8%. Y por ello, el déficit (en el caso de registrarse) habría de reducirse al menos en un punto y medio del PIB.

Añadiendo asimismo el incremento de los ingresos por cotizaciones, el déficit podría ser incluso claramente inferior a un punto del PIB.

5-Incluso dejando al margen estos inexplicables (y catastrofistas) supuestos contenidos en el AR, el sistema de pensiones español sería según este informe uno de los que tendría menor déficit de la UE:

Aun sin tener en cuenta el imprescindible análisis y revisión de las proyecciones cuya necesidad hemos mostrado en apartados anteriores, es preciso resaltar que el informe de Proyecciones Económicas y Presupuestarias contenido en al AR 2024 dibuja, pese a todo, un escenario en el que España sería uno de los países que mantendría a lo largo de los años menores niveles de déficit del sistema de pensiones (gráfico siguiente).

NOTAS: Por debajo de la línea roja, los países que registrarán en algún momento del periodo 2022-2070 un déficit en su sistema público de pensiones superior al de España (son 13 países), y por encima, lo contrario (11 países).

Bélgica y Dinamarca no se contemplan en los datos de la Comisión Europea dado que no se financian de forma fundamental con cotizaciones sociales. La primera porque el sistema de pensiones públicas se financia con una contribución global a la Seguridad Social. Y la segunda porque el sistema de pensiones públicas se financia con impuestos generales.

Fuente: European Commission, EPC. (Datos de Economic & Budgetary Projections for the EU Member States. 2022-2070. Ageing Report 2024), y elaboración propia.

El déficit máximo del sistema público de pensiones español será (según las proyecciones del AR) del 3,1% del PIB en 2053 (calculado con esos supuestos que presentan serias dudas de razonabilidad, tal y como se ha expuesto en puntos anteriores).

Como se observa en el gráfico, una mayoría de los 25 países considerados registrarán a lo largo del periodo analizado en el AR, 2023-2070, déficits superiores al español (trece frente a once inferiores). Tales déficits se han calculado a partir de las diferencias de gasto en pensiones públicas respecto de los ingresos por cotizaciones al mismo sistema público de pensiones.

Independientemente de su magnitud, todos los países de la UE salvo tres incurrirán en déficits en algún momento del periodo 2023-2070.

Temporalmente, los déficits se agrupan en tres grandes grupos de países. Un primer grupo concentra los déficits al comienzo del periodo considerado: son doce países que concentran estos entre 2022 y 2040. En un segundo grupo de tres países (Portugal, España y Rumanía) sus déficits más elevados se localizan temporalmente entre 2045 y 2055. Finalmente, los restantes los concentran al final del periodo: son diez países que incurrirían en sus mayores déficits entre 2055 y 2070.

Los factores que determinan esa distribución temporal tienen que ver, en primer término, con los fundamentos del crecimiento de gasto (en especial la evolución demográfica y los momentos más elevados del número de pensionistas), pero también inciden sobre la localización temporal de los déficits otros factores relacionados con los ingresos y los sistemas de financiación, por ejemplo.

6-Las recientes revisiones al alza de los datos del PIB en España muestran una bajada significativa del gasto futuro en pensiones del propio AR 2024:

Incluso manteniendo los discutibles supuestos del AR 2024, es preciso resaltar que este se ha confeccionado para España con mediciones desfasadas del PIB actual que tienen dos orígenes: las previsiones revisadas de otoño de 2023 de la propia Comisión Europea (más altas que las anteriores con las que se realizaron las proyecciones del escenario base del AR 2024), y las revisiones sucesivas del PIB por parte del INE, que suponen un considerable crecimiento del PIB real y nominal a lo largo de toda la serie proyectada del mismo.

La aplicación de las previsiones revisadas de la Comisión Europea supone una caída de medio punto del gasto en pensiones en el pico de 2050. Y la revisión del PIB por parte del INE otro medio punto.

En conjunto, el gasto en pensiones respecto al PIB por ambos efectos haría caer en 2050 la estimación del AR del 17,3% al 16,3%, manteniendo sin cambios todas las discutibles hipótesis de empleo y las relacionadas con este.

RESUMEN y CONCLUSIONES

1-El informe Ageing Report (AR) de la Comisión Europea, recientemente actualizado, es la principal referencia acerca de las proyecciones futuras de los sistemas de pensiones europeos.

2-Directamente esas proyecciones son utilizadas en la UE para estimar la sostenibilidad a largo plazo de las finanzas públicas de los Estados miembros. E indirectamente en países como el nuestro para cuestionar por parte de algunos autores la sostenibilidad de los sistemas de pensiones.

3-El AR 2024 presenta un juego de proyecciones para los próximos treinta y cincuenta años, es decir, a un plazo tan largo y excesivo que implica unos niveles de incertidumbre e inestabilidad en las previsiones verdaderamente considerables, lo que plantea serias dudas acerca de su fiabilidad y confianza.

Ese ejercicio equivaldría a pretender estimar la evolución del empleo, de la productividad y, en suma, del PIB de 2025 a partir del mundo, y de la situación económica, productiva, etc., existente en el año 1995 o en 1975, lo cual raya el ejercicio de ilusionismo con escaso valor real ni siquiera como mera referencia aproximativa.

4-En ese marco general de serias dudas sobre su credibilidad, el AR 2024 presenta para España un conjunto de proyecciones en materia de empleo y, como consecuencia de ellas, del PIB y del peso sobre el mismo del gasto en pensiones a largo plazo (de aquí a 2050), que, además, resultan escasamente verosímiles por la construcción concreta de los supuestos en los que se basan:

+El empleo en España caerá de forma continuada y acumulativa durante 23 años (de 2027 a 2050). Algo tan extraño e inverosímil como difícil de explicar y de aceptar.

+Esa caída continuada del empleo se producirá porque, a su vez, la población en edad de trabajar se desplomará, reduciéndose de 2027 a 2050 en 3,6 millones de personas y arrastrando a la baja el empleo.

+El desplome de la población en edad de trabajar se produce porque los supuestos de flujos migratorios del AR varían de magnitud de forma inexplicable, pasando de suponer cerca de setecientas mil personas en 2022 y casi quinientas mil en 2023 (datos reales) a poco más de doscientas mil anuales durante todo el periodo 2027-2050, casi un cuarto de siglo.

Con esas cifras resulta imposible compensar la caída de la población en edad de trabajar, que debería ser el objetivo lógico, lo que hunde irremisiblemente el empleo.

5-Como resultado de la prolongada caída del empleo, el PIB estimado por el AR se contrae de forma considerable, dando lugar a una clara sobreestimación del gasto en pensiones en relación con el PIB hasta 2050.

6-La aplicación de unas proyecciones alternativas más plausibles (flujo de migración suficiente para compensar la caída de la población en edad de trabajar, permitiendo un moderado crecimiento del empleo –en un supuesto muy conservador: inferior en realidad al realmente registrado en el último cuarto de siglo (1996-2022)- implicarían una estimación muy inferior a la del AR de gasto en pensiones respecto al PIB en una amplia horquilla que oscilaría entre un mínimo de 1,5 puntos y un máximo que podría más que duplicar esa cifra.

7-En suma, aun dando por buena la estimación del gasto nominal en pensiones del AR (lo que no está exento de dudas que no se consideran en estas páginas) entre 2023 y 2050, el peso de ese gasto calculado con proyecciones basadas en supuestos razonables o libres de irracionalidad descendería desde un 17,3% del PIB hasta cifras inferiores al 15,8%.

8-El informe AR estima a pesar de todo un déficit máximo del sistema de pensiones español, en algún momento del periodo 2022-2070, inferior al de la mayoría de los demás países de la UE.

Si tales cálculos se corrigieran con el menor peso del gasto en pensiones (derivado de unas proyecciones más razonables en materia de empleo) y con unos mayores ingresos por cotizaciones respecto al PIB (originados también por ese mayor empleo), el déficit máximo estimado por el AR en el entorno de 2050 podría reducirse sustancialmente por debajo de un punto del PIB.

Eso situaría a España como uno de los países con menor déficit de la UE en cualquier momento del periodo 2023-2070, junto con Alemania, Portugal y Suecia, y muy próxima al equilibrio.

9-Por otra parte, las proyecciones del AR deberían corregirse con los mayores avances registrados del PIB español como resultado de las nuevas previsiones de la Comisión Europea y las revisiones del INE que, en conjunto y manteniendo sin cambios el resto de los supuestos que hemos criticado, reducirían progresivamente el gasto en pensiones como porcentaje del PIB proyectado por el AR en nada menos que un punto porcentual en el pico de 2050.

En suma, las proyecciones contempladas en el AR 2024 para el periodo 2022-2070 son una de las referencias que utiliza la Comisión Europea (aunque en realidad son realizadas por los Ministerios de Economía de los países) para supervisar la sostenibilidad a largo plazo de las finanzas públicas. Tales proyecciones a tan largo plazo deberían tomarse con la imprescindible prudencia, máxime si se tiene en cuenta que algunas de las mismas son claramente muy discutibles.

Asimismo, se debería trabajar de forma inmediata en la revisión y verificación de las mismas para ajustarlas a unos supuestos que tomen en consideración tanto escenarios razonables de las variables básicas del mercado de trabajo español, particularmente el empleo, como los datos y evolución real del mismo en los últimos veinticinco años.

Entretanto, las revisiones que debe realizar la AIReF acerca de la evolución futura del gasto en pensiones respecto al PIB, contempladas en la reforma de pensiones de 2023, deberían tomar en consideración no sólo el escenario del AR 2024 sino igualmente otros alternativos que justifiquen más razonablemente dicha evolución.

Finalmente, todo lo anterior debe ser tomado seriamente en consideración a la hora de analizar el valor de aquellos informes de carácter privado que tienen como pretensión última sembrar dudas injustificadas acerca de una imaginaria o escasamente justificada insostenibilidad del sistema público de pensiones español.

Abrazos,

PD: Ayer celebramos a la Virgen María, la Inmaculada Concepción, libre del pecado original, para que fuera la madre de Dios. Ayer celebramos que no tuviera mancha alguna, que no fuera como los demás. Y lo bueno es que dijo que sí cuando el ángel se le apareció. Usando la libertad que tenemos los hombres, la que tuvo Eva para coger la manzana engañada por el demonio, la Virgen dijo que sí a Dios. Y se hizo nuestra Madre y Señora…