Los bancos no ofrecen nada por

los depósitos. No venden apenas fondos de inversión, el mejor producto que

hemos tenido nunca para ahorrar. Nos clavan en comisiones lo que ni se sabe… Y

si tienes que ir a la sucursal, tómatelo con mucha calma…

Lo más sangrante es que los

inversores/ahorradores españoles no hacen lo mismo que los demás países. No

tienen ni fondos de inversión ni de pensiones (esto último gracias al Gobierno

que las desaprueba)

Una auténtica vergüenza la poca

cultura financiera que sigue sin llegarnos…

A

mediados del mes de enero, la Autoridad Bancaria Europea (EBA, por sus siglas

en inglés) advirtió, en su informe trimestral de riesgos, que la banca de la

Unión Europea y de otros países miembros de Espacio Económico Europeo había incrementado sus exposiciones crediticias en el

tercer trimestre de 2022 en cerca de un 2% en relación con el

trimestre anterior y en un 6,94% en comparación con el mismo periodo del año

anterior: un incremento de 1,356 billones de euros, para un total de créditos y

anticipos a la clientela de 20,89 billones.

Hace apenas unos días, el Banco Central Europeo (BCE) insistió en sus

recomendaciones de prudencia, máxime cuando la inflación sigue sin

estar controlada en la región, los bancos centrales aceleran el endurecimiento

de las condiciones de financiación por la vía de aumentar el precio oficial del

dinero y no se han despejado aún las incógnitas sobre las previsiones

económicas más inmediatas. Las autoridades europeas temen que todas estas

circunstancias puedan poner en dificultades, en fechas no muy lejanas, a

empresas y hogares a la hora de devolver los préstamos.

Los datos de la banca española

correspondientes al conjunto de 2022 parecen un desafío a los consejos de la

EBA y el BCE. Los seis bancos españoles que cotizan en

Bolsa han aumentado el volumen de los créditos en un 6,1%, y su exposición

supera ya los dos billones de euros. A lo largo del pasado año, Santander,

BBVA, Caixabank, Bankinter, Sabadell y Unicaja han

incrementado la cartera de préstamos concedidos a empresas y hogares en 117.719

millones de euros, de acuerdo con la información suministrada estos días por

las propias entidades. Hay una excepción, Unicaja, que ha reducido sus cifras

en un 0,7% el pasado año.

De momento, este

incremento del volumen de préstamos no se ha traducido en un aumento de los

créditos en régimen de vigilancia especial y de dudosos en

el conjunto de la gran banca española, analizada sobre los datos de los grupos

consolidados. En el primero de los casos, están catalogados bajo el epígrafe

“stage 2” en la jerga de las autoridades supervisoras un total de 155.570

millones de euros, 4.763 millones menos que a cierre de 2021. Los créditos

dudosos (“stage 3”) suman en estas seis entidades 69.048 millones, 2.233

millones menos que en 2021.

En España, el 90% de

los créditos concedidos por la banca se encuentran en situación de normalidad,

dado que el riesgo es en la actualidad el mismo que cuando se concedió el

crédito; alrededor del 7% están en régimen de vigilancia especial, al haber

aumentado el riesgo de impago tras producirse algún retraso de al menos 30 días

en el abono de una cuota. Poco más del 3% merecen el calificativo de dudosos,

al registrarse retrasos en los pagos en un periodo de más de 90 días.

Evolución del crédito dudoso

La evolución de los créditos en

vigilancia especial y dudosos no ha sido la misma en todas las entidades. Los

bancos medianos, Sabadell, Bankinter y Unicaja, han visto aumentar su cartera

de financiación bajo vigilancia especial en un 12,2%, hasta 20.859 millones.

Los tres grandes, sin embargo, han tenido un descenso del 4,95%. En el caso de

los “dudosos”, hay incrementos en el grupo Santander del 6% y en Bankinter, del

2,4%, y caídas en el resto.

Los créditos a la clientela son

una parte sustancial del activo de un banco. Según los datos de la EBA, en la

treintena de países que componen la UE y el EEE representan de media el 59,7%

del activo total, aunque en España suponen el 63%, por encima de Francia

(57,3%), Italia (56,3%) y Alemania (55,5%).

El grupo Santander destaca

en su informe que “los préstamos y anticipos a la clientela crecieron un 7% en

el año”. Hay incrementos del 4% en Reino Unido por las hipotecas; del 3% en

España, por la buena evolución de los particulares. El continente americano

protagoniza las mejores cifras: +72% en Argentina; +8% en Brasil y en Chile, y

14% en Uruguay. En la banca digital, la producción de crédito subió un 10% en

el año. El crecimiento en España se debe a cifras récord en hipotecas y a una

dinámica sostenida en consumo. En el crédito a empresas, la financiación a

corto plazo registró cifras históricas, aunque se contrajo la de largo plazo.

Según BBVA,

en España, “el crecimiento de la inversión crediticia se ha sustentado, en gran

medida, en el crecimiento de los segmentos empresariales, especialmente en las

medianas empresas (+11%) y corporaciones (+8,4%), así como a los mayores saldos

en consumo (+9,1% incluyendo tarjetas). Las cifras en el conjunto del grupo

crecieron un 12,3% en 2022, “favorecidas por la evolución de los préstamos a

empresas (+18,8%) y, en menor medida, por el comportamiento de los préstamos a

particulares”, donde destacan México y Turquía.

Caixabank concede el 24% de los créditos a

empresas y particulares que se firman en España y el 20% de los créditos al

consumo. El pasado año aumentó su saldo un 2,4%, hasta 361.323 millones de

euros. Este crecimiento se debe al crédito concedido a las empresas, que

aumenta un 7% en el ejercicio, mientras el destinado a la adquisición de

vivienda retrocede un 0,5%.

Bankinter señala en su informe que “la

inversión crediticia a clientes experimenta un crecimiento del 9,1% respecto a

la misma cifra de 2021, hasta los 74.243,4 millones de euros, denotando la

fortaleza comercial del banco y su disposición para seguir apoyando los

proyectos de financiación de familias y empresas en un entorno complejo como el

actual”. En Portugal, el aumento es del

15% y en Irlanda, duplica su saldo de préstamos.

Banco Sabadell informó de un crecimiento del

0,8% del crédito vivo, afectado por la depreciación de la libra durante 2022.

Destaca la entidad el crecimiento de la cartera hipotecaria de su filial en

Reino Unido, TSB, y el buen comportamiento en España tanto de las hipotecas en

España como de la financiación a empresas.

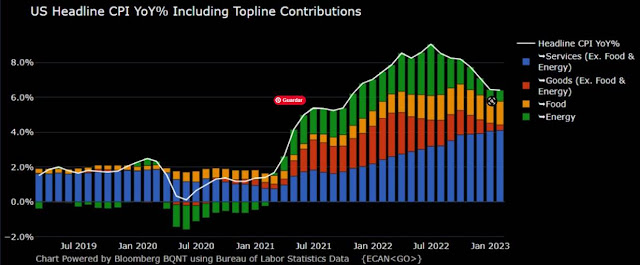

Hoy, a las 1430 se publicará el

IPC de EEUU. Esto es lo que espera JPMorgan:

El dato será importante, ya que

las expectativas de tipos de interés se han movido al alza desde el pasado 1 de

febrero:

Abrazos,

PD1: Hoy es el día del amor. Es

para lo que estamos hechos, para amar. Si amamos seremos más felices…