Sigo positivo con las expectativas a largo plazo. La corrección de la bolsa de Shangai del 30% en las últimas semanas, es fruto de la subida anterior del 130% desde junio pasado. La bolsa de Hong Kong, donde invertimos nosotros ha bajado un 10% en estas semanas y presenta un PER de 10 veces beneficio. Así que ni por valoración está mal, ni las expectativas nos hacen pensar que sea un cambio de ciclo alcista recientemente iniciado.

"Los emergentes lo han hecho mejor cuando la Fed ha subido tipos"

Fabiana Fedelli, gestora y miembro del equipo responsable de Robeco Emerging Markets Equities, apuesta por China e India gracias a las ambiciosas reformas que están llevando a cabo sus gobiernos

Fabiana Fedelli, gestora y miembro del equipo responsable de Robeco Emerging Markets Equities, considera que los mercados emergentes presentan oportunidades interesantes con la próxima subida de tipos de interés, siempre y cuando los inversores aprendan a mirar cada país por separado, con sus características particulares, en lugar de verlos como un todo. En este sentido, los vencedores son China y la India, para los que las profundas reformas que están llevado a cabo sus gobiernos van a ser un importante catalizador de las inversiones.

PREGUNTA: India y China suponen el mayor peso en vuestra cartera, pero existe una alerta constante por la desaceleración de los llamados BRICs, entre los que se encuentran estas dos economías… ¿Por qué estos dos mercados le resultan tan interesantes?

RESPUESTA: Los mercados emergentes están cambiando y no podemos ponerlos a todos en la misma cesta. Por lo tanto, para hablar de mercados emergentes hay que mirar cada país por separado… países diferentes, conductores diferentes. Y eso es lo que hacemos en el fondo, que tiene una fuerte distribución por países en nuestro proceso de inversión.

Por lo tanto, no voy a hablar de BRICs sino de cada uno de estos países. Así, lo que está llevando a China y a India son las reformas. En el caso de China el Gobierno está abriendo el mercado de capitales y lo está haciendo de una manera muy enfocada y efectiva.

Tienen un objetivo en la cabeza que es que su divisa sea incluida como moneda de referencia en las relaciones comercial. Y por eso están dando pasos sin precedentes, como la decisión de quitar el límite del 75% del ratio de préstamos sobre depósitos a los bancos. Esto es un fuerte indicador de que el Gobierno está centrado en hacer cambios.

Por otro lado, lo que está conduciendo a India es un profundo proceso de reformas por parte del Gobierno de Modi. Vemos que está llevando a cabo cambios con el fin de cambiar radicalmente el sistema que ha estado funcionando en el país tantos años. El problema es que el mercado, como siempre, quiere que esas reformas sean fáciles e inmediatas, por ello la reciente corrección, pero llevan tiempo.

Creo que en ambos países vamos a ver a medio y largo plazo como se van a beneficiar de todas estas reformas que sus gobiernos están implementando.

P: ¿Cuáles son los principales riesgos que planean ahora estos países?

R: Un riesgo en China es que el gobierno incremente la liquidez en el mercado muy rápido y en demasiada cantidad. Hemos visto lo que ocurrió en 2009, cuando el Gobierno inyectó demasiada liquidez en el mercado generó distorsiones y ahora tienen que ser muy cuidadosos para no cometer los mismos errores. Si entienden esto, va a haber más interés en dónde esa liquidez se va y creemos que entonces el Gobierno podrá detectar los riesgos y adoptará las medidas para evitarlos.

Otro peligro es que si toda esa liquidez entra en el sistema, la deuda se va a incrementar demasiado. Uno de los problemas que tiene china es la deuda sobre PIB que se está incrementando rápidamente. Parece que el Gobierno está intentando controlar esta situación, particularmente por el lado del crédito bancario, pero obviamente hay que asegurarse que son capaces de conseguirlo.

Para India, en cambio, el mayor riesgo es que le pueda pasar algo a Modi, que es la persona clave que esta detrás de las reformas y es fundamental que pueda estar en el gobierno el tiempo suficiente para que el proceso termine.

Otro problema es que Modi no cuenta con el apoyo total de las administraciones locales y del Parlamento, y esto crea incertidumbres.

P: Más allá de estos países, hay un hecho que supone un riesgo global y es que nos encontramos en un mercado extremadamente intervenido por parte de los bancos centrales… ¿Este riesgo global puede estar llevando a que China e India tengan un riesgo mayor?

R: Es verdad. Los inversores están muy preocupados no sólo por la política monetaria de los bancos centrales, sino como ésta puede cambiar. Por ejemplo, el mercado está muy atento al impacto que puede tener la subida de tipos de la Reserva Federal en los mercados emergentes.

Pero creo que lo que no están teniendo en cuenta los inversores es que en el pasado, a menudo los mercados emergentes lo han hecho mejor cuando la Fed ha subido tipos y la razón de esto es que no es tanto una cuestión de tipos de interés mayores, sino de las previsiones sobre el crecimiento económico.

Por lo tanto, si hay unas estimaciones positivas de crecimiento, lo que haga o no haga la Fed no es importante. El último boom del mercado de los emergentes, entre 2004 y 2008, fue uno de los periodos más largos de subidas de tipos de la Fed

P: Habla de crecimiento pero justo en China, por ejemplo, las previsiones son una desaceleración del crecimiento…

R: Es verdad, los niveles de crecimiento se están viniendo abajo, pero aún así suponen más del doble que el registrado en los mercados desarrollados. Lo que tenemos que hacer es dejar de obsesionarnos con el crecimiento del PIB y atender a las reformas que se están llevando a cabo en el mercado chino y el impacto que estas van a tener en el crecimiento de los beneficios, especialmente en las empresas del sector privado.

Por lo que creo que China se está transformando de un crecimiento basado en infraestructuras y exportaciones, a una economía de consumo y servicio. Y esa transformación va a ser muy beneficiosa para un gran número de 'jugadores' del mercado y estos es en los que queremos estar invertidos.

P: ¿Y por qué los inversores están dispuestos, incluso, a pagar por tener su dinero en el mercado de bonos core de Europa en lugar de buscar rentabilidad en estos países?

R: Creo que los inversores son muy reservados en estos momentos y se encuentran en un punto muy defensivo. Pero en la medida en la que empiecen a entender que los países emergentes son distintos unos de otros el mercado volverá a estos mercados

Abrazos,

PD1: En el futuro, según The Economist, habrá tres economías muy grandes, y luego el resto…

Aunque desde EEUU son menos positivos con India:

Curioso ver la poca proyección que nos dan a España para los próximos 15 años, y eso que creceremos a un ritmo del 3% como dice nuestro Gobierno y sin contagiarnos de Grecia ni nada…

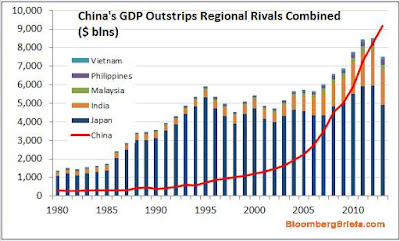

Y dentro de Asia, China se come a sus vecinos…

Y no todos los BRICs van en la misma dirección:

PD2: La inversión directa a China sigue creciendo sólida:

PD3: Proveedores de China:

Y el petróleo es de:

PD4: Cada vez va a haber mayor número de ricos en Asia…

PD5: Están comprando lo que no tienen,

Otro ejemplo, aviones…:

Y patentan, patentan y patentan…, esto lo saben como nadie, hay que patentar, aunque lo hayan copiado antes…

PD6: Asia sigue siendo muy dinámica porque su población es muy joven…

Y Europa será vieja, muy vieja…, cada vez más vieja… Si es que no nacen niños, caramba!

Además, los costes laborales en Asia, en dólares al año, siguen siendo muy bajos…

PD7: Hay que frenar el entusiasmo de querer cambiar el mundo y empezar por uno mismo, por nuestro entorno, por nuestra familia… Hay que hacer las cosas bien, sobre todo esas cosas pequeñas que no se notan…