Como sabes, los tipos de interés están en cero y la rentabilidad de los activos de renta fija dan cada vez menos. Hay que estar muy alerta a las entidades financieras que ofrecen extra tipos, pero condicionados a un variable de una acción o de un índice bursátil, esas estructuras bancarias que tan poco me gustan… No inviertas ahí, ándate con ojo!!!

Un servidor sufrió el impacto del desprendimiento de una cornisa procedente de una terraza situada en un séptimo piso, hace ahora tres décadas. A Dios gracias, el accidente no tuvo un desenlace fatal, sino que terminó con un traumatismo craneoencefálico sin secuelas permanentes.

La probabilidad de que a una persona concreta le caiga una cornisa en la cabeza debe ser infinitesimal, pero el riesgo de que dicho evento suceda existe. Quizás por haber sufrido dicha circunstancia, soy muy consciente de la existencia de los riesgos, aunque la mayoría de ellos pocas veces se materialicen.

La no materialización de los riesgos que se corren no implica en absoluto que dichos riesgos no existan. Esta máxima debe ser tenida muy en cuenta en la realización deinversiones financieras en un escenario de tipos casi nulos como los actuales, especialmente para aquellos inversores o ahorradores más conservadores. La obtención de rentabilidad en las inversiones necesariamente llevará aparejada la asunción de determinados riesgos, aunque muchos de ellos tengan una probabilidad remota de materializarse.

Muchos de los productos financieros que se están ofreciendo en la actualidad a los perfiles más conservadores incorporan riesgos no suficientemente explicitados o explicados. Los inversores suelen analizar el resultado de sus inversiones sólo en términos de la rentabilidad obtenida, y rara vez se considera el riesgo asumido porque éste no se ha llegado a materializar o, por lo que es más grave, por no ser consciente de estar incurriendo en dicho riesgo.

Vuelve a extenderse la comercialización de productos estructurados que ofrecen rentabilidades sensiblemente superiores a las de los bonos del Estado de cada plazo comparado, pero bajo la condición de que no se den determinadas circunstancias, como la caída de la cotización de una acción o un índice en un elevado porcentaje. Sólo en el caso en que dicho evento suceda se sufrirán pérdidas, pero dichas pérdidas pueden llegar a ser muy notables. No quiere decir que este tipo de productos no sean adecuados para determinado tipo de clientes, pero siempre que se sea consciente del riesgo que se asume.

El problema, como ya sucedió antes del estallido de la presente crisis, es la minusvaloración del riesgo por su escasa probabilidad de acontecer. Con tipos a cero la obtención de rentabilidad supone asumir riesgos. Conviene ser conscientes de ello

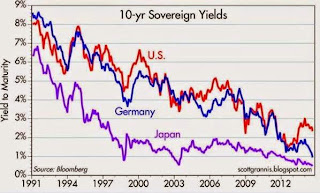

Los datos de ayer de rentabilidades de los bonos confirman que nos japonizamos por completo: bonos a 5 años alemanes rentando el 0.15%..., ¡para forrarse!

Y los largos andan de saldos también: España roza el 2%!!!, por debajo de EEUU!!!

IRELAND SELLS 10-YEAR BONDS AT RECORD-LOW YIELD OF 1.63%

GERMAN 10-YEAR BUNDS RISE; YIELD FALLS 2 BASIS POINTS TO 0.88%

DUTCH 10-YEAR GOVERNMENT BOND YIELD DROPS TO RECORD-LOW 1.021%

PORTUGUESE 10-YEAR BOND YIELD DROPS TO RECORD-LOW 2.942%

FRENCH 10-YEAR GOVERNMENT BOND YIELDS DROP TO RECORD-LOW 1.214%

U.S. 10-YEAR NOTE YIELD DROPS TO 2.296%, LOWEST SINCE JUNE 2013

SPANISH 10-YEAR BOND YIELD DROPS TO RECORD-LOW 2.038%

FINNISH 10-YEAR YIELD DROPS TO 1% FOR FIRST TIME ON RECORD

Una vez que llegamos al suelo, nos quedaremos en el mismo, como ya pasó antes:

Mira los tipos reales, ahora que apenas hay inflación:

Esto son las consecuencias de inyectar liquidez al sistema…, mucha liquidez y poco crecimiento. No por mucha liquidez consigues volver a crecer. Abrazos,

PD1: Encima, para los pobres ahorradores europeos y por focalizar más el asunto, para los españoles, con esta diferencia de esperanza de vida con respecto a los yanquis, lo llevamos crudo:

PD2: Los tipos de interés en EEUU van a empezar a subir presumiblemente en junio de 2015. La gente anda un tanto agobiada con respecto a la evolución de los rendimientos de los bonos, pero la huistoria nos dice que incluso subiendo tipos, los bonos no se resienten. Hay mucho margen de subida para que los bonos coticen otras expectativas:

PD3: Nos podemos olvidar de los rendimientos que se han alcanzado en los últimos 20 años:

PD4: Las palabras convencen. El ejemplo arrastra.