Inicio de año con nuevos y viejos riesgos. Interesante resumen de lo que nos viene:

Año nuevo, riesgos adicionales

Desde la perspectiva de los mercados financieros, el año 2014 ha estado marcado por el brusco descenso de los tipos de interés de toda la renta fija, especialmente los bonos soberanos a largo plazo. Hace ahora un año, prácticamente nadie auguraba que los bonos del Estado español pasarían del 4,1% al 1,6%. Este movimiento no ha sido exclusivo de los bonos españoles, ha tenido lugar en prácticamente todos los bonos de las economías desarrolladas. Así, la renta fija y los fondos de inversión de renta fija han sido los activos más rentables de 2014. En renta variable, con la excepción de la bolsa estadounidense (+12%), el resto de mercados desarrollados han acabado con ínfimas subidas, cuando no con pérdidas, a pesar de las caídas superiores al 15% en algunos momentos del año.

Entrados ya en el 2015, los riesgos a los que se enfrentan los inversores son de diversa índole.

- Riesgo político. Primero las elecciones en Grecia, posteriormente en España y Portugal. Aunque Grecia ya no tiene la capacidad de arrastrar al resto de Europa como en años anteriores, la incertidumbre sobre la actuación del nuevo gobierno que resulte tras las elecciones de enero generará turbulencias en los mercados financieros. En el caso de España, un resultado electoral que no propicie un gobierno estable y comprometido con los compromisos con Europa también sería motivo de incertidumbre.

- Riesgos política fiscal. La Comisión Europea ya ha dado un toque de atención a Francia e Italia por el incumplimiento de sus planes de reducción de déficit. Estos dos países han pasado a ser el foco de atención de la CE. Pueden ser uno de los puntos de tensión en algún momento de 2015.

- Subida de tipos de interés en EE.UU.. El próximo movimiento de la Reserva Federal será de aumento de los tipos de interés. La incógnita radica en el mes en el que tendrá lugar y la velocidad de subida. Sin duda, este es el evento que a priori puede generar más inestabilidad en los mercados financieros. La debacle de la renta fija en 1994 se produjo con el inicio de las subidas de tipos de interés por parte de la FED.

- Actuación del Banco Central Europeo. Los mercados de renta fija, sobre todo los de deuda soberana, son totalmente dependientes de las medidas del BCE. El mercado ya ha descontado un programa de compra de bonos soberanos por al menos 500.000 millones de euros. De no llevarse a cabo, la inestabilidad en los mercados de renta fija haría acto de presencia. Los tipos de interés actuales en Europa no responden a un punto de equilibrio entre oferta y demanda formada libremente, sino que están condicionados por la actuación del BCE, que no será eterna.

- Decepción en el crecimiento europeo. El BCE por sí solo no puede generar crecimiento económico. Sin crecimiento de las economías y sin crecimiento de los beneficios empresariales las bolsas difícilmente subirán. Afortunadamente, la caída del precio del petróleo y la depreciación del euro deberían ayudar a superar las previsiones de crecimiento de las economías europeas.

- Rusia puede ser uno de los focos de inestabilidad en 2015. Un mantenimiento de los precios del petróleo en los niveles actuales situaría a la economía rusa en una posición muy complicada. La deuda pública sólo supone el 13% sobre el PIB, pero las principales empresas privadas han incrementado sensiblemente su endeudamiento con emisiones en los mercados internacionales, principalmente en divisas como el euro y el dólar. El impago de una de las grandes empresas rusas con elevados niveles de deuda emitida podría generar fuertes turbulencias, principalmente en la renta fija.

- La iliquidez de la renta fija privada. Uno de los hechos que ha pasado desapercibido durante 2014 ha sido la pérdida de liquidez y de profundidad de los mercados de renta fija privada, sobre todo de las emisiones sin grado de inversión. Los problemas de iliquidez en los momentos de volatilidad de 2014 han sido comparables a los acontecidos tras la quiebra de Lehman. Este factor supone un riesgo añadido para los fondos de renta fija en 2015.

A pesar de la enumeración de riesgos anteriores, suele suceder que el factor que genera más incertidumbre y volatilidad no estaba previsto. Por eso su incidencia suele ser mayor a la de los riesgos considerados. En cualquier caso, con los en los niveles actuales, la obtención de rentabilidad en 2015 inevitablemente irá asociada a la asunción de riesgos.

Abrazos,

PD1: Este es uno de los gestores que más sabe de economía:

Las predicciones macro de Mohamed El-Erian para 2015

EL ECONOMISTA HACE SUS PREDICCIONES DE CARA AL NUEVO AÑO

Las divergencias en cuanto a crecimiento, recuperación económica, políticas monetarias y toma de decisiones supondrán una megatendencia dominante en los mercados a nivel a lo largo de todo el año.

Durante años fue codirector de inversiones de PIMCO y encargado de desarrollar las líneas estratégicas del grupo. Aunque fuera de la entidad desde principios del año, Mohamed El-Erian no renuncia a seguir ofreciendo sus visiones macro sobre la evolución de la economía global, y plasma una serie de predicciones sobre el rumbo que pueden emprender en 2015 los mercados de capitales y las políticas monetarias en su última entrada en el prestigioso blog Project Syndicate.

El título del post, “Un año de divergencia”, ofrece muchas pistas sobre la postura del economista: “El año que viene, la divergencia será un gran tema económico global, aplicado a tendencias económicas, políticas y retornos. A medida que el año avance, estas divergencias se volverán cada vez más difíciles de reconciliar, dejando a los políticos una elección: superar los obstáculos que hasta ahora han impedido acciones efectivas, o permitir poner en riesgos sus economías, al poder desestabilizarse”, advierte el experto.

El-Erian insta a dejar atrás etiquetas como “BRICS” o los “cinco frágiles” al proponer una clasificación de cuatro grupos diferentes de países como consecuencia de las dinámicas de una economía global a varias velocidades. El primer grupo estará guiado por EE.UU., que seguirá ejerciendo liderazgo económico gracias a los progresos económicos y del mercado laboral, del que el experto comenta que ganará fuerza “con creación de puestos de empleo acompañados de recuperación de los salarios”.

El segundo grupo de países de la clasificación establecida por El-Erian estará liderado por China. Aunque no especifica más nombres, alude a un conjunto de naciones que harán esfuerzos considerables por orientar sus economías a modelos más sostenibles, aunque implique crecer a un ritmo inferior.“Trabajarán en profundizar sus mercados domésticos, mejorar los marcos regulatorios, dar poder al sector privado y expandir el margen de maniobra del asesoramiento financiero”, anticipa el experto.

Europa se situará a la cabeza del tercer grupo, en el que el economista introduce aquellas naciones que afrontan una situación de estanflación económica y que tienen que lidiar con el desencanto de la sociedad con el sistema político, lo que puede “complicar la toma de decisiones a nivel regional”. Otras de las características con las que El-Erian describe a este grupo de países son: “crecimiento anémico, fuerza deflacionario, demasiado endeudamiento”, que pueden obstaculizar la inversión. En algunas de las economías con situaciones más extremas, el experto predice que los niveles de desempleo – especialmente entre la gente joven- permanecerán “alarmantemente altos y persistentes”.

El último grupo es descrito por El-Erian como “países comodín”, es decir, aquellos “cuyo tamaño y conectividad tienen importantes implicaciones sistémicas”, como Rusia o Brasil, que se encuentran en un punto de su historia en el que las condiciones económicas son adversas y hay necesidad de un cambio en la orientación de políticas económicas, sociales y de relaciones exteriores.

Impactos sobre la política monetaria

“Este comportamiento de una economía a múltiples velocidades contribuirá a múltiples actividades de bancos centrales, a medida que se intensifica la presión para que lleven a cabo políticas monetarias divergentes”, continúa el economista. En esta parte de su análisis la Reserva Federal acapara un protagonismo obvio; El-Erian vaticina que la Fed no empezará a subir tipos hasta el tercer trimestre de 2015. En cambio, anticipa una versión europea de los programas QE al cargo del BCE que será aplicada en el primer trimestre. Finalmente, pronostica que el Banco de Japón se ceñirá a su agresivo programa de estímulos.

“Por supuesto, no hay un límite teórico para la divergencia. El problema es que los ajustes en los tipos de cambio representan ahora el único mecanismo para la reconciliación, y la división entre ciertas valoraciones del mercado y sus fundamentales se ha vuelto tan grande que los precios son vulnerables a los episodios de volatilidad”, advierte el experto. En base a este pronóstico, predice mayor presión alcista sobre el dólar, especialmente en sus cruces contra el euro y el yen, aunque cree que la apreciación será “fuerte y generalizada, desencadenando potencialmente oposición política a nivel doméstico”. Adicionalmente, constata que a medida que las divisas pierdan capacidad de jugar el rol reconciliador podrían aparecer fricciones entre algunos países, lo que podría insinuar una guerra de divisas.

Mohamed El-Erian termina sus pronósticos macro para 2015 con la siguiente reflexión: “Evitar el potencial disruptivo de la divergencia económica no es una cuestión de diseño político; ya hay un acuerdo general, que no universal, entre economistas sobre las medidas que se necesitan a nivel nacional, regional y global. En cambio, es una cuestión de implementación de medidas, y hacer lo correcto requiere un compromiso político significativo y sostenido”. “La presión sobre los políticos para solucionar los riesgos de la divergencia se incrementará el año que viene. Las consecuencias de su inacción se extenderán mucho más allá de 2015”, concluye el economista.

PD2: Los bancos han tirado de comisiones en este año que cerramos. Tratan de compensarse ante los menores ingresos derivados de los bajos tipos de interés. Pero lo terrorífico es que los que más pagan son los que menos tienen. Si quieres indignarte y saber lo que te soplan por tener la cuenta corriente:

Las comisiones bancarias suben en 2014 hasta un 100%

PD3: Estos son los activos y sus revalorizaciones:

Se ha ganado una burrada en bonos largos periféricos. Las rentabilidades se han quedado en mínimos. Incluso hay muchos activos que dan rentabilidad negativa. Mira los bonos cortos alemanes: negativos en un -0,1% de rentabilidad

Pero si te fijas en los bonos a 5 años alemanes les pasa lo mismo: rendimiento del 0,0011% (el verde, el rojo es el bono japonés y el azul el de EEUU)

Mira el bono español:

A 10 años renta un mísero 1,5%:

Y éstas son las emisiones netas que vamos a hacer en 2015 y las que hemos ido haciendo en el pasado. ¿Llegará algún día que no emitamos más papelitos? Sí, cuando no nos los compre nadie. Pero es que hay mucha liquidez y se compra todo lo que de algo de rentabilidad, al margen de su calidad crediticia…

Mientras gastemos más de lo que ingresamos, se generan emisiones netas cada año:

Y sin embargo, gracias a tanta liquidez, volvemos a converger en la rentabilidades de los bonos. Da igual si es Alemania o si es España o Italia… Parece que vamos, de manera incomprensible, a lo que vimos en la época de la bonanza de prima de riesgo nula:

No, no es una labor bien hecha por los políticos locales, es un tema de liquidez, hay tanta liquidez que se compran cualquier bono, hasta los portugueses. Se lanzan las rentabilidades de los bonos hacia cero… Es como esa convergencia falsa de los años 1999-2008 que no había diferencia entre países. Ahora igual, pero buscando los inversores rendimientos hace que todo valga cero en breve:

España está como en Japón: nos gastamos un 22% de nuestro presupuesto en pagar intereses de la deuda. Esto es soportable con tipos bajos, pero si sigue creciendo la deuda, si suben los tipos de interés, si bajase nuestro PIB…, moriremos:

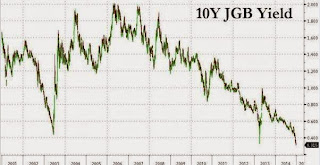

Mira Japón que bajos andan sus bonos a 10 años:

Alemania está siguiendo la línea de rentabilidades nulas en sus bonos, como pasó en Japón desde que petara en 1990:

Y su curva de tipos de interés es igualita a la japonesa…, más agresiva si cabe: rentabilidades negativas en todos los plazos inferiores a 5 años!!! Es alucinante: financiación gratis total. Tendrán que apechugar con lo dado a Grecia que nunca recuperarán, sufren por lo que nos han dado a España y dudo que recuperen, pero mientras tanto, la financiación pública es gratis.

PD4: Y viviremos muchos sustos electorales:

PD5: Cada uno tenemos nuestra propia conciencia. A cada uno nos duele de una forma distinta lo que hacemos mal. Incluso, en los últimos años, ha habido una relajación en lo que se entiende por malo y por bueno… En este relativismo actual, cada uno nos marcamos los límites de nuestra conciencia, aceptamos tantas veces pulpo que pudiera parecer que el pulpo es aceptable, cuando no lo es…

Se ha dejado de educar la conciencia en cosas menores. Sabemos, por ley natural, lo que se puede hacer y lo que no. Pero en materia de conciencia, en el sentimiento de culpabilidad de nuestro mal obrar, andamos cada vez menos finos. Es una tendencia muy fuerte que va a dejarnos las puertas demasiado abiertas, por deformación de nuestra propia conciencia, por los malos hábitos de la sociedad donde vivimos, por no exigirnos, por aceptar demasiadas veces el pulpo. Y esto no es bueno.

Hay que ser muy fino y no dejarse engañar por lo que hagan otros, hay que tener las ideas muy claras y no contagiarse del ambiente…, ni de la permisividad. Hay que enseñar con nuestro ejemplo y palabras que hay cosas que no se pueden hacer, que atentan contra lo que es el bien y el mal.