Los bonos a 10 años alemanes en el 0%, los estadounidenses han bajado al 2,4%..., provocando que la pendiente de la curva empiece a estar invertida… Y sin embargo, las bolsas no tienen potencial a la baja ya que no hay muchas alternativas de inversión. ¿Comprarías bonos a estas rentabilidades? Lo dudo…

Por qué la inversión de la curva suele anticipar recesión

Ninguna de las dos razones que permiten explicar una inversión de la curva son señales particularmente esperanzadoras para la economía

La curva de rendimientos representa gráficamente la rentabilidad de la deuda para diferentes vencimientos: esto es, cuál es el tipo de interés de los bonos a un mes, cuál el de los bonos a un año, cuál el de los bonos a 15 años, etc. Lo normal es que los tipos de interés de la deuda sean crecientes con su plazo debido a dos motivos: por un lado, los deudores —a igualdad de coste— prefieren el endeudamiento a largo plazo sobre el endeudamiento a corto plazo, mientras que los acreedores tienden a preferir lo contrario; esto es, conforme extendemos el plazo, el volumen de demandantes de crédito se va volviendo relativamente mayor que el volumen de oferentes de crédito, de modo que el coste de la deuda va aumentando; por otro, el riesgo de refinanciación vinculado a intentar arbitrar los diferenciales de rendimientos de la curva (endeudándose a corto plazo y prestando a largo) se incrementa con el plazo, lo que lleva a que la prima de liquidez también crezca con este.

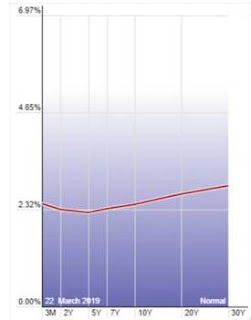

Sin embargo, las circunstancias no son siempre normales y, en ocasiones, la curva de rendimientos puede exhibir formas anormales: en particular, la curva puede aplanarse (el tipo de interés es el mismo para todos los vencimientos) o puede invertirse (los tipos de interés a corto plazo se ubican por encima de los tipos de interés a largo plazo). De hecho, en los últimos días hemos presenciado cómo la curva de rendimientos de la deuda pública estadounidense se ha invertido en el tramo entre los tres meses y los 10 años: es decir, el tipo de interés anualizado de las letras del Tesoro a tres meses se ha ubicado por encima del tipo de interés anual de los bonos a 10 años.

Curva de rendimientos 2019.

La inversión de la curva ha sido recibida con cierto temor por la comunidad inversora, en tanto en cuanto una curva invertida suele ser la antesala de una recesión. No en vano, todas las últimas recesiones en EEUU fueron precedidas por esta anormalidad: en el siguiente gráfico, podemos observar qué forma adoptó la curva de rendimientos a finales del año 2000 (antes de la crisis de las 'puntocom') y a comienzos de 2007 (antes de la crisis 'subprime'), y si bien la inversión era más acusada que ahora (pues los tipos a tres meses superaban claramente los tipos a 30 años), tampoco parece que haya que desdeñar completamente los riesgos de la actual miniinversión.

Curva de rendimientos 2000 y 2007.

Pero ¿por qué la inversión de la curva de rendimientos suele anticipar una recesión? ¿Se trata de una correlación espuria como la que pretendía establecer Jevons entre las crisis y las manchas solares o hay algún motivo más sólido que explique la conexión entre las inversiones y las crisis? La curva de rendimientos puede invertirse por dos razones complementarias, y ninguna de las dos resulta especialmente halagüeña.

La primera es que los operadores de mercado estén esperando una recesión o, al menos, una fuerte desaceleración de la economía. Si las expectativas de futuro son muy negativas, también se esperará que los tipos de interés a corto plazo sean en el futuro más bajos que en la actualidad (los tipos de interés caen durante las recesiones porque la demanda de inversión es muy inferior a la oferta de ahorro), de modo que los inversores tratarán de protegerse frente a ese riesgo de caída de los tipos comprando hoy bonos a largo plazo (cuyo tipo de interés es fijo hasta vencimiento). Así, si los operadores de mercado venden masivamente deuda a corto plazo para comprar deuda a largo plazo, los tipos de interés de mercado de la primera subirán y los tipos de interés de mercado de la segunda subirán, gestándose la ya mencionada inversión de la curva. En este caso, pues, la curva anticiparía la recesión como depositaria de la superior información de que dispondrían los operadores de mercado (aunque, obviamente, tampoco hay que descartar que estos estén equivocados).

La segunda razón es bastante más seria. Todo empresario, cuando sufraga sus proyectos productivos con endeudamiento, efectúa una cierta planificación financiera acerca de la cuantía y del momento en el que esos proyectos van a proporcionarle beneficios. En función de esa planificación decide, a su vez, cuál va a ser el esquema de repago de sus pasivos: idealmente, los flujos de caja entrantes por sus operaciones reales deberían bastar en cada periodo para amortizar sus flujos de caja salientes vinculados a la amortización de deuda (esto es lo que Hyman Minsky denominaba 'financiación cubierta'). Pero ¿qué sucede cuando se frustran esas expectativas sobre beneficios futuros? Pues que los empresarios no alcanzan a cubrir la amortización de su deuda con su (fallida) previsión de flujos de caja entrantes, en cuyo caso se verán forzados a buscar refinanciación a corto plazo para aquella deuda que vence y que no son capaces de amortizar con sus propios recursos (esto es lo que Minsky denominaba 'financiación especulativa'). Es decir, la curva de rendimientos tenderá a invertirse cuando los beneficios realizados por los empresarios estén quedando sistemáticamente por detrás de lo que necesitan para repagar las deudas que contrajeron en el pasado (y el banco central no contribuya a dar acomodo a todas esas peticiones de refinanciación a tipos de interés estables).

En suma, ninguna de las dos razones que permiten explicar una inversión de la curva son señales particularmente esperanzadoras para la economía: o bien los operadores financieros son rehenes de su propio pesimismo o bien los planes de negocio de los empresarios se están frustrando con respecto a sus previsiones iniciales y al endeudamiento que consiguientemente asumieron. Todavía es pronto para hablar de una inversión plena de la curva, pero atendiendo a la historia reciente y a la teoría económica, ni siquiera EEUU parece estar plenamente a salvo de los tambores de recesión.

Abrazos,

PD1: ¡Cuanta demagogia por todos los lados! 33.341 asesinatos durante 2018 en México, pero lo importante es que el Rey de España pida disculpas por algo ocurrido en el siglo XVI.

¿Dónde está la verdad? No la encuentras en los políticos que se andan vendiendo en las elecciones, ni en los populistas que tratan de hacer solo demagogia.

¡Qué felices seríamos sin políticos rajando todo el día!