Es el principal foco de atención y temor al sistema bancario y sus expectativas futuras. Esto es disparatado, nos hemos japonizado totalmente. Ya no hay interés alguno:

Y mientras, los bancos se liaron a emitir CoCos como locos, para recapitalizarse. Pobres suscriptores:

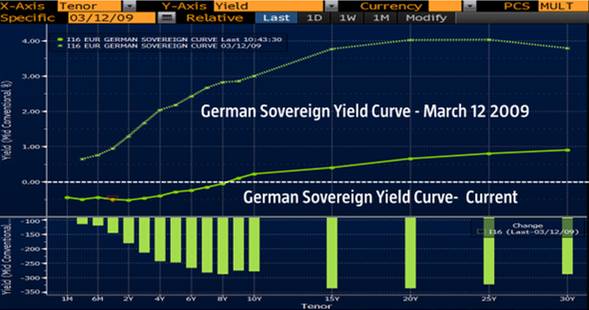

En esto es lo que estamos:

Hacia un mundo de tipos negativos

Desde el famoso "whatever it takes" de Draghi de verano de 2012 cuando prometió hacer todo lo necesario para salvar el euro, cada vez que ha habido fuertes caídas en los mercados financieros, todos los ojos se han vuelto hacia los bancos centrales esperando de ellos alguna declaración tranquilizadora o toma de decisiones que revertiera la evolución de las cotizaciones.

Esta semana se esperaba con ansiedad la comparecencia de Yellen, la presidente de la Reserva Federal, ante el congreso y el senado americano. Su discurso no ha deparado sorpresas, manifestando que existen riesgos al crecimiento por el entorno internacional y la inestabilidad de los mercados financieros. La continuidad de las subidas de tipos dependerá de la evolución de los datos económicos. Su intervención no ha servido para tranquilizar a los mercados. La realidad es que el mercado ya no descuenta nuevas subidas de tipos durante este año, sin descartar incluso una reversión de la subida de diciembre si realmente la situación económica empeora como parecen adelantar las bolsas.

Esta semana el Banco de Suecia ha rebajado de nuevo el tipo de los REPOs hasta el -0,5%, sin excluir bajadas adicionales durante el año.

El próximo banco central en manifestarse será el BCE el próximo día 10 de marzo. Las palabras de Draghi hace un par de semanas manifestando que las herramientas disponibles por el BCE son casi ilimitadas han creado grandes expectativas sobre las medidas que podría aprobar en dicha reunión:

-Reducción del tipo aplicado a los depósitos de las entidades financieras en el BCE (Facilidad Marginal de Depósito) hasta el -0,5% desde el -0,30% actual con posibles bajadas adicionales durante el año.

-Ampliar el volumen de compra de bonos actual desde los 60.000 millones de euros mensuales.

-Compra de bonos corporativos con grado de inversión, con la consiguiente reducción de tipos. En Suiza son numerosas las emisiones de bonos corporativos con tipos de interés negativo.

-Eliminar los límites de compra por cada emisión (actualmente en el 33%) y los límites de compra proporcional por cada país en función de su participación en el capital del BCE (clave de capital).

Todas estas medidas suponen presión adicional a la baja sobre los tipos de interés.

Adicionalmente, el BCE podría llegar a comprar incluso renta variable directamente. Aunque pueda sorprender, el Banco de Japón ya lo está haciendo. Pese a ello, no ha evitado la caída de la bolsa japonesa. No es descartable que el BCE en algún momento incluso adquiera activos bancarios.

Los bancos centrales han provocado un escenario de tipos de interés negativos en los bonos soberanos que nunca antes se había dado. En la actualidad hay bonos soberanos con tipos negativos por importe de $7 billones (trillones americanos).

Los siguientes movimientos de los bancos centrales, como el de esta semana del Banco de Suecia, previsiblemente intensificarán esta tendencia de tipos negativos, abarcando cada vez a más bonos y con menores tipos.

Sin duda, este escenario es preocupante para la banca, cuya esencia consiste en transformar depósitos a corto plazo, retribuidos a tipos a corto plazo, en créditos y préstamos a medio y largo plazo. Los tipos en negativo, con la dificultad de cobrar a los clientes por los depósitos, merman significativamente el margen financiero de las entidades bancarias, y por tanto su rentabilidad.

No es casual que el índice bursátil de los bancos japoneses haya retrocedido un 26% desde que el Banco de Japón haya puesto sus tipos por primera vez en la historia en negativo, con la posibilidad de recortarlos todavía más en un próximo futuro.

Los inversores esperan con impaciencia las medidas del BCE del próximo mes. Probablemente provocarán caídas adicionales de los tipos de interés. Aunque podrían proporcionar algo de oxígeno a corto plazo para las damnificadas cotizaciones, será una mala noticia para la cuenta de resultados de la banca en general.

Abrazos,

PD1: Las dudas sobre la pérdida de solvencia de los bancos centrales son alarmantes. Mira lo que se cuece:

Draghi’s Internal Enemies

It is worth reading the article by Wolfgang Munchau in which he analyses the minutes of the last ECB Governing Council meeting. In short, Draghi affirms he is prepared to continue to try to drive inflation towards his 2% goal, but the Council members are not so enthusiastic. On the contrary, they put a spoke in his wheel.

But first things first. Who are these members? The governors of the national central banks and the executive committee. The minutes are anonymous, but reflect opinions which are demoralising and diminish the credibility of Draghi’s plans. Presumably the farther north we look, that’s where we find the concentration of sceptical boycotters.

They don’t believe it’s necessary to raise inflation. What does it matter if it’s at zero? The fact is that it is not in negative territory. Furthermore, QE has failed, but it has created a financial bubble, according to others. Former members of the ECB Council, like Otman Issing, German of course, has said inflation should be in a range of 0%-2%, and that’s it.

Other members blame oil prices, saying underlying inflation is already increasing. Munchau says this is not true, that it is falling again, indicating that demand is cooling.

In summary, Draghi is on his own, a fact which is going to undermine confidence in his statements.

Just like the Fed, Draghi is implementing a monetary model which has failed. Increasing banks’ liquidity does not guarantee they will lend more, and credit is what boosts money in circulation. In order to do that, as Krugman said in his 1998 article about Japan, the ECB has to show that it is prepared to be “frivolous,” to push aside the anti-inflation tendencies which it has been promoting for years. It is difficult to believe in a central bank which was founded on the basis that monetary stability is its sole function, and is now going to be commited to the exact opposite.

Another alternative is to work out a sound long term fiscal investment plan, so that money does not get stuck in the banks and can be quickly distributed to repair and increase public facilities, whether it be for schools or training, or for roads, canals and bridges. You will understand that this is impossible in the Europe of the euro, which does not have one, but twenty-something governments. And some of the members like Spain are full of empty infrastructures. In a recent post, we read about the depressing report on Junker’s grandiose investment plan, a big balloon.

The monetary-mechanistic model of boosting bank liquidity is only half of what has to be done. It worked in the US because there was a fiscal impetus which was frozen later on in 2010, as agreed by the G-20. But the combination of the Fed’s policy with the Obama law to increase emergency fiscal benefits, financed by all kinds of debt, boosted demand. The mistake was to cut that deficit too soon, before the economy and inflation had recovered.

With all this, the US recovered from a serious crisis level some time ago, something which Europe has not yet managed to do.

So it is doubly worrying that Draghi is letting the grass grow under his feet at a time when the global economy is deteriorating and the markets are pessimistic. And not only is there not the least threat of inflation, but there is a risk of serious deflation due to tumbling oil prices

Y lo peor es que seguirán bajando tipos, se creen que es la única forma de arreglar esto:

Aquí se explica muy bien lo que está ocurriendo por los excesos monetarios de los bancos centrales. Léetelo si quieres estar más al día: Los límites de los bancos centrales

PD2: Y el ultimo rumor es que en el programa de estímulos financieros del BCE, podría estar comprando acciones de bancos, en vez de deuda pública y privada, para frenar el aluvión de papel que sale de los inversores. ¿Alguna lógica? Poca, pura defensa del mercado de valores… No obstante, los bancos centrales son muy fuertes y todavía pueden ayudar mucho. Tardarán años en tirar la toalla, y el mercado tan negativo se tornará en positivo antes de ver las cosas peor. Habrá rebotes, habrá mucho tiempo para poder actuar…

PD3: La prima de riesgo de Portugal se dispara, a pesar de las compras del BCE. ¿Qué pasaría si no las hubiera? ¿Se contagiará la española/italiana?

PD4: En comparación con la eternidad, la vida terrena dura un instante. Es como un parpadear de ojos, o un tragar saliva. No podemos desaprovecharla, hay que usar los talentos que tenemos y no perder el tiempo en bobadas. Hay que gastar la vida en los demás…, pensar más en el otro que en uno mismo. Hay tanto que hacer en esta vida tan corta, hay tanto que hacer para ayudar y para amar…