¿Cuál es el precio (justo) de la vivienda en España?

A principios de mes la prensa se ha hecho eco del último número del Economic Outlook de la OCDE y en particular de su evaluación del ajuste inmobiliario en España. Según la interpretación de algunos, existen indicadores en el informe del OCDE que sugieren que el desajuste de los precios de las vivienda se ha reducido de manera notable, y que la vivienda estaría cerca de no estar sobrevalorada. ¿Están realmente así las cosas?

¿Es el precio justo?

Desde hace varios años en el Economic Outlook la OCDE relaciona el precio de la vivienda con el poder adquisitivo de los residentes y con su rentabilidad como inversión. Concretamente calcula las ratios de un índice de precio de la vivienda con los ingresos de los residentes por un lado y con un índice de los precios de los alquileres por el otro. En cada numero del Economic Outlook, se compara la ratio calculada con los últimos datos disponibles con la media de las ratios desde 1980. En el 2007 estas ratios para España estaban en 201 y 158. Esto quiere decir que en el 2007 la ratio entre precio de la vivienda y alquileres era el doble de lo que había sido en promedio desde 1980 y que la ratio entre el precio de la vivienda y los ingresos era un 58% más alta de lo que había sido desde 1980, dos signos de precios de viviendas no sostenibles. En el mismo momento, las ratios para Irlanda eran 135 y 140 y para EE.UU. eran 133 y 113.

Según el ultimo numero del Economic Outlook, las ratios para España han bajado a 104 y 107, lo que ha sido interpretado como evidencia de que estamos cerca de los “valores de largo plazo” de estas ratio y por lo tanto cerca del final del proceso de ajustes de precios de la vivienda (se puede consultar un interesante gráfico en un artículo en el Confidencial, que por otro lado atribuye al OCDE unas conclusiones que nosotros no hemos encontrado en el Economic Outlook).

El Economist utiliza una metodología parecida para calcular el Economist house-price index que se puede visualizar en interesantes gráficos interactivos.

Pero ¿cuál es el precio?

Antes de llegar a determinar si el precio es justo o no, parece importante fijarse en lo que sabemos sobre la evolución de los precios de la vivienda en España. A continuación nos centraremos en seis índices de precios de viviendas libres en España:

Índices basados en precios de oferta

Idealista (máximo en septiembre de 2007)

Fotocasa (máximo en abril de 2007)

Índices basados en precios de compraventa

INE (máximo en tercer trimestre de 2007)

Tecnocasa (máximo en segundo semestre de 2006)

Índices basados en tasaciones

Ministerio de Fomento (máximo en primer trimestre de 2008)

Tinsa (máximo en diciembre de 2007)

En la Figura 1 representamos la evolución de estas series de precios. En cada caso fijamos en 100 el valor de la serie en su máximo y representamos la serie a partir del máximo. En el eje horizontal aparecen los meses transcurridos desde que el índice alcanzó su máximo.

Figura 1

Como se ve, existe una notable disparidad en la bajada de precios desde el máximo. Basándose en tasaciones, las bajadas acumuladas estarían entre el 30% (según el Ministerio de Fomento) y el 40% (según Tinsa). Atendiendo a los precios de oferta, las bajadas varían de un 33% (según Idealista) a un 42% (según Fotocasa). Finalmente, con lo que se refiere a los índices calculados sobre la base de precios de compraventa, existe una diferencia muy notable entre la bajada acumulada del 36% del INE y la del 58% de Tecnocasa.

En el siguiente gráfico comparamos los índices de precios del Ministerio de Fomento y del INE con los de EE.UU. (Standard&Poors Case-Shiller) e Irlanda (National Residential Property Index).

Figura 2

En la figura 2 se aprecia lo que Tano Santos hacía notar en su primer post en Nada es Gratis, que el ajuste de precios en España es mucho más lento que en EE.UU. Pero también es mucho más lento que en Irlanda. En EE.UU. el ajuste ha sido del 30% y ha tenido lugar en alrededor de 30 meses. En Irlanda los precios han bajado alrededor del 50% en 60 meses. En España después de 80 meses, los precios han bajado entre un 30 y un 40%.

De vuelta al “precio justo”

Volviendo al Economic Outlook del OCDE y lo que sus datos aportan sobre la posibilidad de que el ajuste de precios inmobiliario haya llegado a su fin, creemos que es importante hacer dos observaciones.

La primera es que la OCDE emplea el índice de precios de Fomento. A la vista de las comparaciones con otros índices de precios es posible que el camino ya recorrido en el proceso de ajuste de precios sea más largo de lo que los datos del Ministerio de Fomento le sugieren a la OCDE.

La segunda es que si pensamos que las crisis inmobiliarias y sus resoluciones tienen elementos comunes en distintos países, tiene sentido comparar la experiencia de España con las de EE.UU. e Irlanda. En este sentido merece la pena destacar que en la actualidad, los indicadores mencionados son 104 y 90 para EE.UU. y 96 y 92 para Irlanda, a pesar de que ambos países han experimentado unos 20 meses de subidas de precios. Esto podría significar que el aterrizaje después de una crisis inmobiliaria exige no solo converger a la media de largo plazo, sino bajar por debajo de ella y las Figuras 3 y 4 (dos screenshots de los gráficos interactivos del Economist) pueden dar una idea del camino que a España le queda por recorrer antes de que termine el proceso de ajuste de precios de las viviendas.

Figura 3

Figura 4

Conclusión

Una posible conclusión es que o bien los precios de la vivienda han bajado más que lo que indican las estadísticas oficiales o bien en España el ajuste inmobiliario no ha terminado todavía. O quizás ambas cosas.

Abrazos,

PD1: Y qué pasa en Alemania…

Sector inmobiliario alemán:

Figure 1: House price index, 2010 = 100

Source: Bundesbank, quarterly data

Figure 2: Price index for apartments in 7 major cities, 2010 Q4 = 100

Note: Berlin, Hamburg, Munich, Cologne, Frankfurt am Main, Stuttgart and Düsseldorf, source: Bundesbank

The graph below shows, however, that the housing boom is not driven by an increase in credit and mortgages. Indeed, credits volumes are still very subdued and mortgage growth is sluggish. Leverage in the corporate and in the household sector is also very weak. The consumer credit annual growth rate stood at 1.3 percent at the end of April 2014 as can be seen in figure 4 and the corporate sector as a whole is still a net lender. So overall, there is no reason to worry that monetary policy would be too expansionary for Germany. On the contrary, there is rather the question whether monetary policy will be enough to accelerate German demand sufficiently. It is hard to argue based on these numbers that the German economy is overheating. I would argue that in addition, Germany should increase its public investment and lead a European investment programme to further strengthen demand.

Figure 3: Mortgage growth to domestic corporations and private persons, in %, quarterly data

Source: Bundesbank

Figure 4: Annual household credit growth

Source: ECB

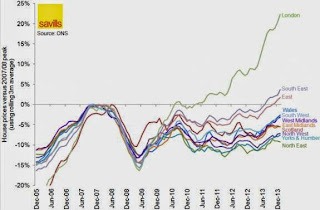

PD2: El caso extremo inglés:

Londres es la excepción, es increíble, no para…

Mira la diferencia con España:

Pero es que no es lo mismo Londres que Madrid…

PD4: Si nos japonizamos, como estamos viendo que ocurre, esto es lo que nos pasará con el mercado inmobiliario en el largo plazo: No se ha movido en Tokio, se hundió y no tuvo rebote alguno… ¡Dramático!

PD3: Hay que estar abiertos. Muchos no creen porque quieren que todo sea como a ellos les gustaría… Pues no, debemos estar abiertos a lo que Dios nos ilumine y nos diga. ¡Cuantas veces hemos oído cosas en Misa y no hacemos ni caso! ¡Cuántas veces seguimos con nuestras preferencias y costumbres y pasamos de lo que nos dicen! Tenemos la mente cerrada a Dios y a los mensajes que nos hace llegar… Estemos más abiertos y Él nos dará más fe…