¿Copiaremos a la FED?

¿Hay burbuja de activos financieros? Ni lo dudes…, se ha impreso demasiado ya…

Estamos en las manos del Banco Central Europeo que quizás decepcione ya que la inflación sigue muy baja en muchos países:

While France's Hollande demands action - amid his country's "political earthquake" this weekend - Goldman warns investors should not expect any signal that the Governing Council is pondering in earnest a large-scale asset purchase program. Goldman expects the ECB to lower policy rates by 15bp at the June meeting and the announcement of targeted credit easing measures, probably in the form of a vLTRO as Draghi warns "the potential for a negative spiral to take hold between between low inflation, falling inflation expectations and credit, in particular in stressed countries."

Via Goldman Sachs,

Bottom line: We expect the ECB to lower policy rates by 15bp at the June meeting. We also expect the announcement of targeted credit easing measures, probably in the form of a vLTRO. We do not, however, expect any signal that the Governing Council is pondering in earnest a large-scale asset purchase programme.

First-quarter GDP disappoints, but sentiment remains consistent with a "gradual recovery"

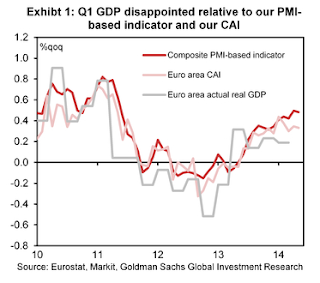

First-quarter Euro area GDP grew by 0.2%qoq, a bit slower than what the ECB (and we) had been expecting. Business surveys and monthly data - which we summarise in our Current Activity indicator - had suggested a somewhat faster expansion (see Exhibit 1). Maybe more worrisome from the perspective of the ECB was the rising divergence signalled by the first-quarter GDP figure: while the recovery progressed nicely in Germany and Spain, France barely managed to grow and Italy recorded another small decline in economic activity, after a small expansion in Q4 last year.

First-quarter Euro area GDP grew by 0.2%qoq, a bit slower than what the ECB (and we) had been expecting. Business surveys and monthly data - which we summarise in our Current Activity indicator - had suggested a somewhat faster expansion (see Exhibit 1). Maybe more worrisome from the perspective of the ECB was the rising divergence signalled by the first-quarter GDP figure: while the recovery progressed nicely in Germany and Spain, France barely managed to grow and Italy recorded another small decline in economic activity, after a small expansion in Q4 last year.

Quarterly GDP data can be quite volatile and we continue to believe that the Euro area economy will gradually gain further momentum throughout this year, based on an easing in financial conditions, less fiscal austerity and an improving external environment. But while we think that the Q1 GDP print should not be taken at face value, it is also the case that the latest data out of the Euro area have been mixed. For example, the flash composite PMI was broadly flat in May, but the French and German national business surveys recorded a decline in May. At the same time, Italian business and consumer confidence improved further. In sum, at this point there is no reason for the ECB to change its baseline scenario of a "gradual recovery", but the ECB is also likely to continue to view the risks for the growth outlook as being to the downside.

Inflation rebounds in April but uncertainty about underlying momentum remains

Euro area inflation rebounded to 0.7%yoy in April after +0.5% in April. Inflation excluding energy and unprocessed food also rose from 0.9%yoy in March to 1.1% in May; core inflation excluding energy, food, alcohol and tobacco rose to 1.0% after 0.7%. Looking through the monthly volatility, this suggests that core inflation was broadly stable over the last six months (Exhibit 2).

Euro area inflation rebounded to 0.7%yoy in April after +0.5% in April. Inflation excluding energy and unprocessed food also rose from 0.9%yoy in March to 1.1% in May; core inflation excluding energy, food, alcohol and tobacco rose to 1.0% after 0.7%. Looking through the monthly volatility, this suggests that core inflation was broadly stable over the last six months (Exhibit 2).

The ECB (and we) expect inflation to stabilise around the current level - we are forecasting +0.6%yoy for May - before starting to rise back to 1% by the end of the year. This expectation is based on two main assumptions. First, the negative effect from the energy component on inflation is coming to an end (around 60% of the decline in headline inflation since 2012 can be attributed to the energy component). Second, as the recovery progresses, the underlying inflationary pressure will slowly build again, particularly in Germany. The main risk to this forecast seems to be at this point that the recovery in France and Italy does not take hold.

Mr Draghi will also present the updated ECB staff projections at the June press conference. Several Governing Council members have referred to these new forecasts as an important input for their thinking and any decision about a change in the monetary policy stance. Exhibit 3 summarises the "technical assumptions" on which these projections are based. Compared with the March projection, the oil price now shows a somewhat higher path. The exchange rate is also expected to be slightly higher over the forecast horizon, while interest rates have come down significantly over the last three months. One further noteworthy change compared with March is the introduction of a minimum wage in Germany by 2015, as the law on this came into force only in April.

Exhibit 4 shows our best guess of what the new staff projections could look like. We expect growth for this year to be revised down on the back of the weaker first-quarter GDP figure. The adverse effects from the higher oil price and exchange rate should be broadly offset by the decline in interest rates. Beyond this year's forecast we see little reason for the staff to change its growth forecast.

With respect to inflation, the staff is likely to revise down this year's forecast, mostly on the back of somewhat lower than expected inflation prints in the last three months. The higher oil price forecast would argue for a small upward revision of the inflation forecast, while the exchange rate would suggest the opposite. Taken together, both effects should broadly neutralise each other. Lower yields have only an indirect effect on inflation via stronger growth. But we doubt that the staff will revise their growth forecast upwards, also implying that there is no change to the inflation forecast on the back of the decline in interest rates. With respect to the German minimum wage, we expect the staff to take a cautious view, seeing it rather as an insurance against a downside surprise for 2015 than a sufficient factor to revise the 2015 forecast upwards.

Still feeling "comfortable to act"

President Draghi signalled clearly at the May press conference the Governing Council's intentions to reconsider the appropriateness of the policy stance and its willingness to act should the Governing Council come to the assessment that the downside risks to inflation had increased. In that context, we think the updated staff projections will provide sufficient grounds for the GC to ease policy further. While it is true that we expect a downward revision only for 2014, Mr Draghi has stressed many times that a low inflation rate by itself poses a risk to the inflation outlook as it may lead to a downward shift in expectations (see, for example, his speech in Sintra). It is also noteworthy in that respect that the latest ECB survey of professional forecasters shows a downward move for the '5-year-ahead' inflation forecast to 1.8%, the first reading of this long-term forecast below 1.9% since 2001.

President Draghi signalled clearly at the May press conference the Governing Council's intentions to reconsider the appropriateness of the policy stance and its willingness to act should the Governing Council come to the assessment that the downside risks to inflation had increased. In that context, we think the updated staff projections will provide sufficient grounds for the GC to ease policy further. While it is true that we expect a downward revision only for 2014, Mr Draghi has stressed many times that a low inflation rate by itself poses a risk to the inflation outlook as it may lead to a downward shift in expectations (see, for example, his speech in Sintra). It is also noteworthy in that respect that the latest ECB survey of professional forecasters shows a downward move for the '5-year-ahead' inflation forecast to 1.8%, the first reading of this long-term forecast below 1.9% since 2001.

With respect to 'conventional' measures, we expect the ECB to cut policy rates by 15bp, implying that the deposit rate will be a negative -15bp. A bigger cut seems unlikely. Indeed, there is a risk that the GC may decide to cut only by 10bp due to concerns about the adverse effects on the banking system from a negative deposit rate (for a detailed discussion of this topic, see here).

Focus to be on credit easing this time, not provision of liquidity

There is more uncertainty as to the extent to which the GC may also announce further 'non-conventional' measures. Not least because of statements from several GC members, we now think that it is more likely than not that additional targeted credit easing measures will be announced. We see two main options for such targeted credit easing measures. First, the ECB may offer a 'conditional' vLTRO. Second, the ECB may announce a purchase programme for specific financial assets that have a direct link to credit creation in the corporate sector. We view a vLTRO as more likely at this point.

There is more uncertainty as to the extent to which the GC may also announce further 'non-conventional' measures. Not least because of statements from several GC members, we now think that it is more likely than not that additional targeted credit easing measures will be announced. We see two main options for such targeted credit easing measures. First, the ECB may offer a 'conditional' vLTRO. Second, the ECB may announce a purchase programme for specific financial assets that have a direct link to credit creation in the corporate sector. We view a vLTRO as more likely at this point.

One obvious question with regards to a vLTRO is under what conditions it would be attractive for banks to borrow from the ECB, given that there is still a significant amount of excess liquidity in the system and banks are repaying reserves borrowed under the two previous 3-year vLTROs. For one, the banks that are repaying the excess liquidity are not necessarily the same ones that have borrowed these reserves. More importantly, by offering a very long maturity, a VLTRO may in any case be attractive for banks. A vLTRO with a 4-year maturity, for example, could be a quite attractive funding source for banks. Another crucial determinant of the relative attractiveness of a vLTRO targeting the corporate sector is the haircut the ECB would apply to the collateral posted. The more 'generous' these haircuts are, the more attractive borrowing becomes. Unlike in the case of earlier vLTROs, the focus will not be on providing banks with liquidity/refinancing, but on credit easing, i.e., a favourable pricing of the credit risk. Overall, the ECB should be able to make a vLTRO attractive enough to ignite sufficient interest among banks. Indeed, we think the ECB would want to limit the overall size of such a vLTRO.

There are several potential ways for the ECB to ensure that this funding is indeed used to expand credit to the corporate sector. The ECB could demand that only new corporate loans can be used as collateral. There are some non-trivial technical issues when it comes to enforcing the conditionality of the vLTRO and this may imply that the implementation could take some time. But in our view these problems are not insurmountable and we think the preparatory work at the ECB has progressed sufficiently to be able to announce such a measure in June, although the implementation may take place later. It is also possible that a vLTRO could be offered on a rolling basis and not only at a fixed point in time. This would allow banks to refinance any new loan made throughout a certain period.

The other option for the ECB to stimulate credit creation would be to announce a purchase programme for ABS based on corporate credit or even SME loans only.Such a programme, although likely to be small in size, could work as a catalyst spurring market activity in this segment of the financial system. The ECB has for some time now been trying to facilitate the functioning of the ABS market via its ABS loan-level initiative. An ABS purchase programme would only be the next natural step in this effort. One main critical point in any ABS purchase programme would be the credit risk the ECB would face with an outright purchase. To be effective, such a programme would necessarily imply that the ECB is willing not to be fully compensated for the credit risk. But the degree to which this credit risk should be absorbed by the ECB (and therefore the Euro area tax payer) is likely to be contested among GC members. One possible solution to this problem could be if each national central bank were to set up its individual programme, with the credit risk not shared across the whole Eurosystem.

Another possible liquidity measure that has been discussed by GC members is an end to the sterilisation of the liquidity created under the SMP programme.However, we do not think the GC will want to increase excess liquidity when deposit rates are at the same time being pushed into negative territory. Finally, we expect the GC to remain vague with respect to any large-scale asset purchase programme (Fed-style QE). When asked during the press conference about the possibility of an LSAP programme, Mr Draghi is likely to respond that, while this remains a possibility, the GC will want to wait to see how the newly announced measures work before any further steps are considered.

Abrazos,

PD1: Esperando que nos salve Dragui…

Un mes llevamos esperándole. Y es que Mario puso fecha al anuncio de nuevosestímulos monetarios en su reunión de mayo. El tan ansiado día, el 5 de junio, ya está prácticamente aquí. Ahora la cuestión es que Draghi no decepcione a unos mercados que siguen "anestesiados" por la elevada liquidez y las expectativas de nuevas inyecciones por parte del BCE.

Desde la última reunión del BCE, las expectativas se han suavizado en cierta medida. Muchos daban por seguro al oír hablar a Draghi el pasado 8 de mayo que en junio tendríamos un "QE" en toda regla. Desde entonces, las declaraciones se han ido matizando, y parece que el escenario base pasa por agotar las medidas convencionales y adoptar alguna medida de "QE" suave.

¿Qué hará entonces el BCE el próximo 5 de junio? Son varias las opciones, aunque entre ellas destacaríamos:

1) Agotar las medidas convencionales: rebaja de los tipos de interés, tanto repo(de 0,25% a 0,10%-0,15%) como depósito (situándolo en terreno negativo, -0,10%/-0,15%). El impacto sería limitado, al haber sido en buena medida anticipadas en la curva Euribor, mientras que en la Facilidad Marginal de Depósito sólo hay 17.000 millones de euros.

2) Adoptar alguna medida NO convencional ("QE" ligero). Aquí dos son las opciones más barajadas: compra de titulizaciones de nuevos préstamos a PYMEs o nueva LTRO condicionada a la concesión de crédito. La primera parece de más difícil implementación, pues requeriría un proceso previo de homogeneización de las emisiones que se realicen en el conjunto del área Euro, por lo que los efectos podrían no verse hasta bien avanzado 2015. Asimismo, el importe podría ser limitado, teniendo en cuenta los precedentes de compras de activos privados (compras de "Covered Bond Purchase Programmes", cédulas hipotecarias, por 50.000 millones de euros). En cuanto a una posible nueva LTRO (probablemente a 3 años o más) condicionada a la concesión de crédito, el importe sería menor que en las dos LTROs a 3 años ya realizadas (1 billón eur, que vencen a principios de 2015) al vincularse a la concesión de crédito bancario. Aquí el precedente sería el programa "Funding for Lending" del Banco de Inglaterra (verano 2012-1T15), por el que tan sólo se han prestado 10.000 millones de libras. Aunque es más probable que la compra de titulizaciones, el tamaño e impacto de una nueva LTRO condicionada a crédito podrían ser limitados.

¿Y cómo reaccionará el mercado en función de las medidas adoptadas?

Si bien resulta complicado determinar cuánto tiene descontado el mercado respecto a la actuación del BCE el 5 de junio, sí parece que el escenario base es que agoten las medidas convencionales y anuncie algún tipo de "QE" suave. En cualquier caso, podemos decir que la no adopción de medida alguna sería recibida con caídas tanto en renta fija como en las bolsas, y con apreciación relevante del Euro, teniendo en cuenta que los bonos y las bolsas se sitúan en máximos y la moneda europea ha retrocedido de 1,40 USD/Eur a 1,36 USD/Eur anticipando nuevos estímulos monetarios del BCE. El otro extremo, el agotamiento de medidas no convencionales y el anuncio de un "QE" más agresivo (compras contundentes de deuda pública y privada) permitiría continuar la tendencia alcista del precio de bonos y bolsas, y una relevante depreciación del Euro que contribuiría a mayores niveles de inflación (reduciendo las presiones deflacionistas) y a mejorar los resultados internacionales en euros de las empresas europeas. En el escenario base, esto es, agotar las medidas convencionales y un "QE" suave, no descartamos ciertas tomas de beneficios, si bien limitadas en tanto en cuanto el BCE dejaría previsiblemente la puerta abierta a medidas monetarias expansivas de mayor calado en el futuro para suavizar las presiones deflacionistas y debilitar al Euro.

PD2: ¿Y si no cumple las expectativas?

Draghi no puede hacer milagros

Si alguien cree que el Banco Central Europeo (BCE) es capaz de hacer superar la crisis económica por sí solo y conseguir una rápida vuelta a tasas de crecimiento elevadas y sostenibles, se equivoca. Es cierto que la actuación del BCE, desde que Draghi se hizo cargo de la institución, ha solventado situaciones críticas y se ha convertido en el verdadero guardián de la existencia del euro. En noviembre de 2011, la barra libre de liquidez a la banca por casi un billón de euros a tipos mínimos evitó el colapso de numerosas entidades bancarias europeas y, de paso, permitió que los Estados pudieran colocar su creciente deuda. En verano de 2012, la aprobación del programa de compra de bonos soberanos de forma ilimitada, si fuera necesario, supuso un punto de inflexión en la crisis de la Eurozona.

Las propias declaraciones de Draghi y de otros miembros del consejo de gobierno de la institución durante las últimas semanas han creado la expectativa de la aprobación de medidas "no convencionales" en la reunión de junio del BCE. Aun siendo así, el efecto sobre la economía de las posibles medidas a adoptar es muy limitado. Las principales medidas que se podrían adoptar son las siguientes:

+ Bajada de tipos desde el 0,25% actual. Aunque el tipo se situase en cero, el efecto sobre la economía real sería marginal.

+ Tipos cero o negativos en la Facilidad Marginal de Depósito. Los bancos tendrían que pagar por tener dinero depositado en el BCE. Se pretendería que las entidades se vieran forzadas a movilizar dichos importes. Difícilmente se dirigirán a incrementar los préstamos. Podría favorecer al mercado interbancario a muy corto plazo.

+ Establecer un programa de compra de titulizaciones cuyo colateral sean préstamos concedidos a las empresas. El problema para adoptar esta medida radica, por un lado, en el escaso tamaño del mercado de titulizaciones de préstamos a empresas en Europa y, en segundo lugar, en la falta de homogeneización de la propia normativa aplicada a las titulizaciones en los distintos países de la Eurozona. Esta eventual medida no tendría materialidad práctica hasta bien entrado 2015.

Adicionalmente, habría que determinar si la compra de titulizaciones por parte del BCE implica la transferencia del riesgo. Si el riesgo se transfiere, la calidad del balance del BCE se reduciría. En caso de fallidos sería una forma de socializar pérdidas.

+ Nuevas operaciones de barra libre de liquidez, pero condicionadas a la concesión de crédito. Sería un sistema parecido al Funding for Lending puesto en marcha por el Banco de Inglaterra. El escaso éxito cosechado por esta operativa en el Reino Unido vaticina un resultado similar en caso de aplicarse en Europa.

Cuando se está exigiendo a la banca que reduzca su apalancamiento y aumente el nivel de recursos propios, lo que limita el volumen de nuevos créditos que puede otorgar, no se puede pretender que estas mismas entidades sean las que incrementen el crédito de forma sustancial. La propia regulación no se lo permite.

Draghi es una persona con dilatada experiencia en los mercados financieros. Ha demostrado saber manejar magistralmente la comunicación para no defraudar las expectativas creadas. La evolución de los mercados financieros a partir del 5 de junio está tremendamente condicionada por las decisiones y la comunicación realizada tras la reunión del BCE. Algo se le ocurrirá a Draghi para no defraudar a los inversores. No obstante, el efecto sobre la economía real de las medidas que se puedan adoptar es limitado. Los bancos centrales pueden ganar tiempo para que los Gobiernos adopten decisiones que permitan recuperar la capacidad de crecimiento, pero no generar el crecimiento por sí mismos.

PD2: Y si teníamos pocos líos, va el rey y abdica… ¿Tendrá repercusiones económicas? Seguro que sí. El jefe del Estado debe vender España por ahí fuera, como tantas veces lo ha hecho, como lo hacen los grandes dirigentes… Pero, ¿aceptará el pueblo una continuidad sin más, dadas las bajas horas que vive? Una cosa es lo que uno quiere y otra lo que quieren los demás…Según el CIS:

En medio de esta crisis tan severa, con un riesgo de escisión, con semejantes casos de corrupción, con una enorme necesidad de regenerar las instituciones y la democracia… Es interesante este punto de vista:

El Rey no ha superado la prueba de estrés institucional y político que las graves y acumuladas crisis de imagen y reputación han producido en su entorno (o que ha provocado él mismo). Abdica porque no puede más. Tampoco estaba asegurado que su última ofensiva de imagen produjera réditos positivos con el volumen y caudal de beneficios suficientes como para paliar las graves grietas de confianza en la Corona y en su persona. El deterioro institucional ha ido acompañado de un desgaste físico evidente y, en algunos casos, con una innecesaria exposición pública sobre sus facultades para desarrollar, con normalidad y exigencia, la función de Jefe de Estado.

La abdicación llega en un momento convulso y reabre todas las preguntas sin garantizar suficientes respuestas. El Rey abdica in extremis... en búsqueda de nuevas oportunidades para la Institución y para España, y con el deseo de ser perdonado por el recuerdo y el agradecimiento. Un deseo anhelado y buscado con afán. Abdica por necesidad y urgencia, no por voluntad y tranquilidad. Este va a ser el punto débil del proceso. El Rey, que tuvo un papel destacado en la Transición Española, no ha sido capaz de hacer −en tiempo y forma− la transición de la Monarquía. Su testarudez, sus obsesiones, sus errores y un ego de dimensiones históricas han abocado a la Institución al colapso. Y ahora, como entonces, una parte significativa de la sociedad española se plantea: ¿transición o ruptura? ¿Felipe VI o la III República?

Esta abdicación no va a ser tranquila, aunque se empeñe y lo garantice Rajoy. Obligará a las fuerzas políticas centrales a soportar y apuntalar la sucesión en el peor de los momentos de su credibilidad y legitimidad.

El margen de Felipe VI para sumar a la legitimidad sucesoria y constitucional una dosis adicional −e imprescindible− de legitimidad social y política es estrecho, y muy difícil (a pesar del afecto y reconocimiento que se ha ganado el Príncipe con su preparación y dedicación). Pero también se abren posibilidades desconocidas y no contempladas para crear nuevas condiciones políticas, quizá, de actualización y nuevos pactos de convivencia, como ya anunciara el Rey en su mensaje del año pasado.

El Príncipe Felipe, antes de aceptar (o mejor dicho, para aceptar) ser Felipe VI, podría impulsar un referéndum sobre la Monarquía. ¿Es tan descabellado? ¿No sería esta su primera y gran contribución al país en el que nació para servir a sus intereses? La política reclama osadía. Hacer posible lo necesario. Y no simplemente lo posible. El Príncipe se encuentra frente a un doble desafío: el de la Historia, el linaje, las leyes y los intereses… y el de la sensibilidad de la sociedad española, que antes que súbdita es ciudadana. España está, seguramente, en estado game over. Esta sucesión debe ser gestionada como si fuera una elección… o fracasará en términos de imagen, reputación y consolidación.

En cualquier caso, esta abdicación llega in extremis, con múltiples crisis: económica, territorial, social e institucional. España tiene la autoestima por los suelos, como confirma −sin rodeos− el último barómetro del Real Instituto Elcano. Y la crisis política coincide con una profunda brecha social: el 27,3 % de la población española está en riesgo de marginalidad, según los datos presentados, sin paliativos, en el último INE. Hacer coincidir todos estos desafíos con la sucesión, a la que se llega con la máxima debilidad política e institucional, tiene bastantes riesgos. Y oportunidades.

Espero que el Príncipe, que ha sabido esperar, no tenga ahora prisas. Y que entre las condiciones que debería poner incluya las reformas que su padre y sus coetáneos no fueron capaces de hacer por cobardía, comodidad y conveniencia. ¿Es posible? De ello depende su corona.

PD3: Los seres humanos nos solemos complicar, pero cuando usamos fórmulas matemáticas, la probabilidad de error se reduce. La vida es muy simple. A los que nos gusta las matemáticas la podríamos definir como:

Es decir, es la suma (integral) desde el nacimiento hasta la muerte de una suma de experiencias (como nos gastamos en amar a Dios y a los demás) en el tiempo. Después nos espera el ¥ infinito…, la vida eterna en el cielo.